個人事業主やフリーランス向けに、消費税のキホンをわかりやすく解説します。お客さんから受け取った消費税を、「免税事業者」は懐に入れられますが、「課税事業者」は税務署へ納める必要があります。

目次

消費税とは?

国内で行う商品販売やサービス提供の取引には、消費税が課されるのが基本です。土地・住宅の譲渡や、一部の国外取引などを除く、ほとんどの取引が「課税取引」にあたります。

いわゆる消費税とは、国に納める「消費税」と、地方自治体に納める「地方消費税」を合わせた税金のことです。2019年10月に税率が改定され、それぞれ7.8%と2.2%で、現在の税率は合わせて10%です。

個人事業主は、お客さんから商品代金と一緒に消費税を受け取ります。たとえば、商品代金1,000円 + 消費税100円といった具合ですね。「免税事業者」はこの100円を自分の懐に入れられますが、「課税事業者」になるとこの100円は税務署に納付しないといけません。

消費税の免税事業者・課税事業者とは?

所定の条件を満たした事業者は、消費税の「免税事業者」に該当します。免税事業者は、税務署に消費税を納める必要がありません。一方、税務署に消費税を納める義務がある事業者を「課税事業者」と呼びます。

免税事業者と課税事業者の違い

| 免税事業者 | 課税事業者 | |

|---|---|---|

| 消費税申告の必要性 | なし | あり |

| 消費税の納付義務 | なし | あり |

| 顧客・取引先などから 受け取った消費税 |

自分の取り分にできる | 納付しなくてはならない |

| インボイスの発行 | できない | できる |

基本的には免税事業者のほうが有利ですが、インボイス(適格請求書)を発行できない点には要注意です。インボイスを発行したい場合は、後述する条件にかかわらず、任意で課税事業者になることもできます。

免税事業者の条件

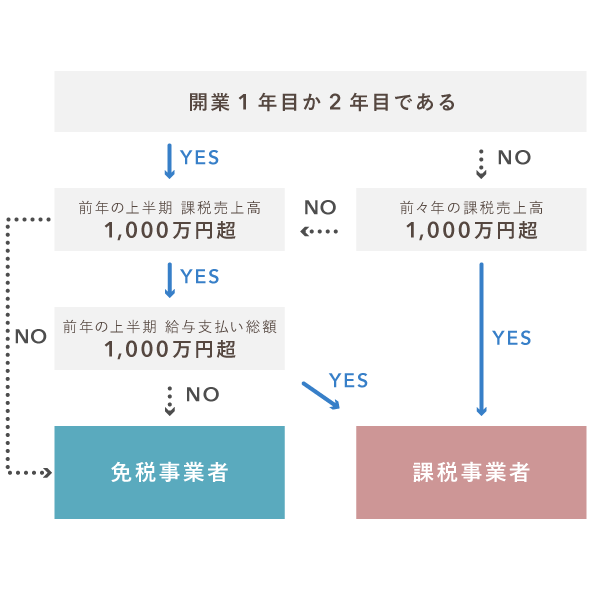

以下の条件を両方とも満たす個人事業主は「免税事業者」と判定されます。免税事業者は消費税の納付義務がありません。

- 前々年の課税売上高が1,000万円以下である

- 前年1〜6月の課税売上高、もしくはその期間に支払った給与・賞与・手当などが1,000万円以下である

これらをわかりやすく整理したのが、以下のフローチャートです。

ここで言う「課税売上高」とは、消費税の課税対象となる取引で得た売上金額のことです。取引は以下の4種類に分けられ、このうち「課税取引」と「免税取引」の売上金額が「課税売上高」にカウントされます。

| 取引の概要 | 取引の例 | |

|---|---|---|

| 課税取引 | 国内で、事業として対価を得て行われる取引 | 原則すべての国内取引 |

| 免税取引 | 本来は課税が必要だが、特別に免除される取引 | 輸出、国外輸送など |

| 非課税取引 | 消費税の性質になじまない、国内における取引 | 土地の譲渡、貸付など |

| 不課税取引 | 「課税取引」に当てはまらない取引 | 国外取引、寄付など |

ちなみに、免税事業者でも届け出をすれば任意で課税事業者になれます。ただしこの場合、課税事業者になってから2年間は免税事業者に戻れないので注意しましょう。

任意で課税事業者になったほうがよいケース

- インボイスを発行したい場合

- 消費税の還付を受けたい場合(輸出業などで、受け取る消費税より支払う消費税のほうが多い場合など)

インボイスとは、国が認めた形式の請求書のことです。インボイスには必ず「登録番号」を記載しないといけませんが、登録番号をもらうには課税事業者になる必要があります。

免税事業者もお客さんから消費税を受け取ってOK

免税事業者でも、お客さんから代金とともに消費税を受け取ることができます。その後の納付は不要なので、そのまま自分の取り分にしてしまって問題ありません。

消費税の計算方法

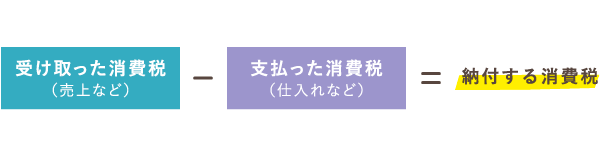

課税事業者になっても、顧客から受け取った消費税をすべて税務署へ納付するわけではありません。納付する消費税の計算方法は4種類あり、税制面で有利な方法を選択できます。

もっともベーシックな計算方法は「受け取った消費税」から「支払った消費税」を差し引く方法です。課税売上高が5億円以下で、土地や住宅の譲渡などによる「非課税売上」が売上全体の5%未満であれば、この方法を選択できます。

納める消費税の計算方法は、上述の基本的な方法を含めて4つあります。例えば「簡易課税制度」を利用した方法では、「支払った消費税」を集計する必要がなく、簡単に計算をすることができます。また、非課税売上が多い事業主のための計算方法もあります。

消費税の納付期限はいつまで?

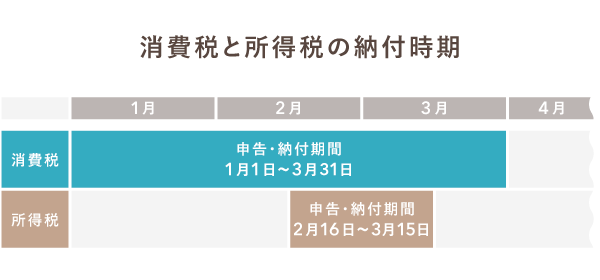

課税事業者になったら、原則として毎年1月1日~3月31日に前年分の消費税を計算・申告します。消費税の納付期限は、原則3月31日です。期日が土日祝日と重なる場合は、翌平日が納付期限日になります。

納付方法にはいくつかの種類があり、窓口での納付や口座振替、クレジットカード払いでの納付などから選択できます。

>> 主な国税の納付方法まとめ

前年分の消費税額が48万円超なら「中間納付」が必要に

前年分の確定した消費税額(地方消費税を除く)が48万円を超える事業主は、当年分の消費税を一部「前払い」する必要があります。これを「中間納付」と呼びます。

たとえば、前年分の確定した消費税額が100万円だった場合は、8月31日までに中間納付を行います。納付する額は、前年分の消費税のおおよそ半分です。なお、前年分の消費税額が400万円を超える場合は、さらに細かく中間納付が必要になります。

納付した消費税の仕訳方法

納めた消費税の仕訳方法は、「税込経理方式」と「税抜経理方式」のどちらで帳簿づけをしているかによって異なります。2つの方式には、売上などに消費税を含めて記帳しているか、消費税部分を別で記帳しているかの違いがあり、仕訳例は以下のようになります。

「税込経理方式」の仕訳例

消費税10万円を現金で納付した場合は、以下のように「租税公課」として必要経費に計上します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年3月2日 | 租税公課 100,000 | 現金 100,000 | 消費税納付 |

「税抜経理方式」の仕訳例

「税抜き経理方式」の場合、売上と一緒に受け取る税額を「仮受消費税」、仕入れなどで支払う税額を「仮払消費税」として仕訳します。決算の際、これらを差し引きして「未払消費税」を求めておきます。そして、これを納付する際には下記のように仕訳しましょう。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年3月2日 | 未払消費税 100,000 | 現金 100,000 | 消費税納付 |

なお、帳簿上の「未払消費税」と、実際に納付する消費税額は、切り捨てた端数などの分だけズレる場合があります。その場合、ズレた差額分を「雑収入(もしくは雑損失)」として計上しましょう。

まとめ

以下の条件のいずれかを満たす個人事業主は「免税事業者」に該当し、消費税の納付を免除されます。開業から2年間は、多くの個人事業主が「免税事業者」でいられます。「免税事業者でお願いシマス!」という手続きはとくに必要ありません。

- 前々年の課税売上高が1,000万円以下である

- 前年1〜6月の課税売上高、もしくはその間に支払った給与が1,000万円以下である

「免税事業者」でも、顧客からは消費税込みの売上金額を受け取ることができます。その場合は、消費税分の金額まで収入にカウントしてOKです。

課税事業者がおさえるべきポイント

「課税事業者」になったら、以下のポイントをおさえて、消費税の納付を行いましょう。

- 納税額の基本的な計算方法は「受け取った消費税 – 支払った消費税」

- 納税額の申告と納付は、原則として毎年1月1日~3月31日に行う

- 前年の納税額が48万円を超えたら「中間納付」が必要になる

帳簿づけを「税込経理方式」で行う場合、納税額は「租税公課」として経費にします。とくにこだわりがなければ、こちらの「税込経理方式」がおすすめです。

「税抜経理方式」の場合は、受け取る消費税を「仮受消費税」、支払う消費税を「仮払消費税」として帳簿づけし、決算の際にその差額を「未払消費税」の勘定科目で仕訳します。