個人事業における繰延資産は「① 開業費」「② 開発費」「③ その他の費用」の3つに分けられます。このうち多くの個人事業で関係するのは、開業準備のための支出を指す「開業費」くらいです。

目次

個人事業における「繰延資産」とは

繰延資産(くりのべしさん)とは、事業に関係する費用のうち、その支出の効果が1年以上に及ぶ費用のことです。毎年の損益を適正に計算するため、これらの費用は一旦「資産」として扱う決まりになっています。

引用繰延資産

不動産所得、事業所得、山林所得又は雑所得を生ずべき業務に関し個人が支出する費用のうち支出の効果がその支出の日以後一年以上に及ぶもので政令で定めるものをいう。所得税法 第2条 第1項 第20号

個人事業における繰延資産は「開業費」「開発費」「その他の費用」の3つに分けられます。法人の場合は「創立費」「株式交付費」「社債発行費」も繰延資産に含みますが、個人事業では関係ないので当記事では取り扱いません。

もちろん、もとを正せば費用であったわけですから、繰延資産には資産としての実体はありません。資産扱いするのは、支出の効果が及ぶ年へ費用を合理的に配分するためです。よって、繰延資産は所定の方法により償却し、あとで経費に振り替えます。

① 開業費

開業費とは、事業を始めるための準備に要した費用のことです。たとえば、開業する前に以下のような費用を支払ったら、まとめて「開業費」として扱います。

開業費の具体例

- 開業場所調査のための電車賃

- オープン告知用ポスターの印刷代

- 名刺デザインの制作費用

- 市場調査のために購入した書籍代

- 開業するまでのオフィスの水道光熱費

- 開業するまでの事業用電話の利用料金

なお、開業前の支出のうち開業費に計上できないのは、そもそも通常時でも必要経費にできないものや、その他の資産に該当するものです。

>> 開業費にできるもの・できないものをもっと詳しく!

② 開発費

開発費は、新たな技術・新たな経営組織の採用・資源の開発・市場の開拓などのため、特別に要した費用のこととされています。

引用開発費(新たな技術若しくは新たな経営組織の採用、資源の開発又は市場の開拓のために特別に支出する費用をいう。)

所得税法施行令 第7条 第1項 第2号

似た勘定科目に「研究開発費(研究費、研修費)」がありますが、これは事業にかかわる研究のためにかかった費用を計上するためのもので、「開発費」とは別モノです。

「開発費」と「研究開発費」の具体例を比較

| 開発費(繰延資産) | 研究開発費(必要経費) |

|---|---|

|

|

たとえば、開発費の「資源の開発のために直接要した費用」は、新しい鉱床を探すための地質調査にかかる費用があてはまります。こういった例からみても、繰延資産としての開発費を計上することになる個人事業主は少ないはずです。

③ その他の費用

繰延資産のうち、開業費にも開発費にも該当しないものについて、政令では以下の5項目(イ~ホ)に分類されています。

引用前二号に掲げるもの(開業費・開発費)のほか、次に掲げる費用で支出の効果がその支出の日以後一年以上に及ぶもの

イ 自己が便益を受ける公共的施設又は共同的施設の設置又は改良のために支出する費用

ロ 資産を賃借し又は使用するために支出する権利金、立ちのき料その他の費用

ハ 役務の提供を受けるために支出する権利金その他の費用

ニ 製品等の広告宣伝の用に供する資産を贈与したことにより生ずる費用

ホ イからニまでに掲げる費用のほか、自己が便益を受けるために支出する費用所得税法施行令 第7条 第1項 第3号

この5項目について、簡易な言葉に置き換えてみました。個人事業向けの具体例も一緒に載せているので、参考にしてください。

| イ 公共施設・共同的施設などの設置や改良にかかる費用 |

|---|

| 例:店舗を構えている商店街にアーケードを設置することになり、支出した負担金 |

| ロ 資産を借りたり使用したりする権利金や立ちのき料など |

| 例:建物を借りる際に支払う礼金・更新料 |

| ハ 役務(サービス)の提供を受けるための権利金など |

| 例:ノウハウ(専門知識・情報など)に対して支払う一時金・頭金 |

| ニ 広告宣伝用の資産を贈与することにより発生する費用 |

| 例:製品の広告宣伝のため、メーカーと特別な契約を結んで資産を贈与する際の費用 |

| ホ その他 |

| 上記イ~ニ以外で、自己が便益を受けるために支出した費用 |

上記の費用を繰延資産とするのは、ひとつあたりの金額が20万円以上の場合です。20万円未満の場合、全額をその年の経費に計上します。

引用居住者が支出する第七条第一項第三号(繰延資産の範囲)に掲げる費用のうちその支出する金額が二十万円未満であるものについては、前款(繰延資産の償却)の規定にかかわらず、その支出する金額に相当する金額を、その者のその支出する日の属する年分の不動産所得の金額、事業所得の金額、山林所得の金額又は雑所得の金額の計算上、必要経費に算入する。

所得税法施行令 第139条 第2項

また「ホ その他」ですが、イ~ニ以外のものとはいえ、何でもアリというわけではありません。国税庁の法令解釈通達によると、たとえば「同業者の団体に支払った加入金」や「スポーツ選手の契約金」などが該当するとされています。

繰延資産の会計処理について

繰延資産は、支出した金額がそのまま支出した年の必要経費になるわけではありません。基本的には、以下の計算式によって算出した金額だけを、その年の償却費(必要経費)にできます。この方法を「均等償却」と呼びます。

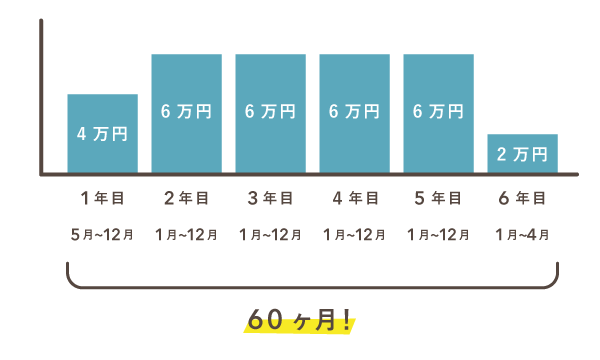

開業費と開発費の償却期間は、どちらも「60ヶ月(5年)」です。この均等償却については、5年で均等に割るのではなく、60ヶ月で均等に割る(月割りで計算する)という点に注意しましょう。その他の費用は、その費用ごとに償却年数が異なるので、詳しくは繰延資産の償却期間(国税庁)を確認してください。

【例】開業費30万円を60ヶ月で均等償却する

開業費と開発費は「任意償却」も可能

開業費と開発費は、先ほどの計算式で算出した金額にかかわらず、任意の金額をその年の償却費とすることができます。これを「任意償却」と呼びます。

任意償却なら「1年目に全額を償却する」こともできますし、「赤字の年には償却せず、利益が多い年に大きく償却する」ということも可能です。実務の上では任意のタイミングで経費にできるほうが断然よいので、任意償却を選ぶのがおすすめです。

>> 開業費の会計処理について詳しく

まとめ

個人事業の繰延資産は「開業費」「開発費」「その他の費用」の3種類に大別できます。このうち、多くの事業者が実際に計上するのは「開業費」くらいです。

基本的に繰延資産は、定められた計算式で算出した金額をその年の経費とします(均等償却)。ただし、開業費と開発費は、任意の金額をその年の経費とする方法が認められています(任意償却)。

| 開業費と開発費 | その他の費用 | ||

|---|---|---|---|

| 20万円未満 | 20万円以上 | ||

| 会計処理 | 均等償却 or 任意償却 | 一括で経費 | 均等償却 |

| 償却期間 |

|

その年の経費にする | 費用による |

いずれにせよ、多くの事業主が着目すべきは「開業費」です。開業準備のための支出は基本的に「開業費」として資産に計上します。ただ、開業費(繰延資産)以外に分類される資産もあるので、まずは「資産」の全体像を理解しておきましょう。