開業してから2年目までのスケジュールについて、4月開業のフリーランスを例に、税務の観点からまとめました。1年目は開業の前後が大変ですが、その他の手続きはそれほど多くありません。2年目以降は確定申告を筆頭に重要なタスクが増えます。

目次

【おさらい】開業前後の流れ

会社員から個人事業主へ転身する際は、社会保険に関わる手続きを忘れずに行いましょう。また、青色申告を選択したいなら、開業日から2ヶ月以内に申請を行う必要があります。開業前後にやるべきことをまとめると、おおよそ下図のとおりです。

開業前後の流れついては、以下の記事で詳しく説明しています。開業を控えている場合は、まずこちらから確認しておきましょう。

>> 個人事業を開業する手順まとめ【独立起業の流れ】

税務関係のスケジュール – 開業から2年目まで

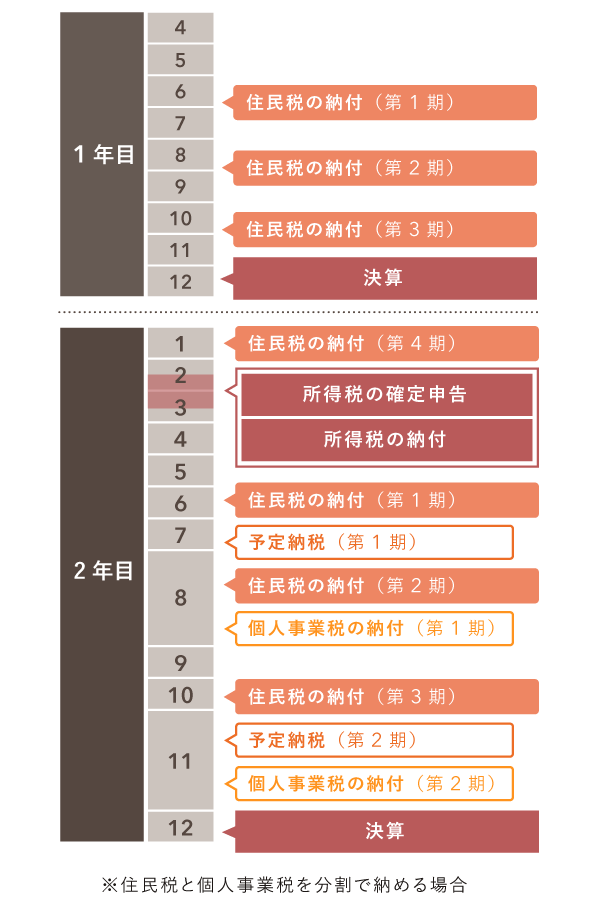

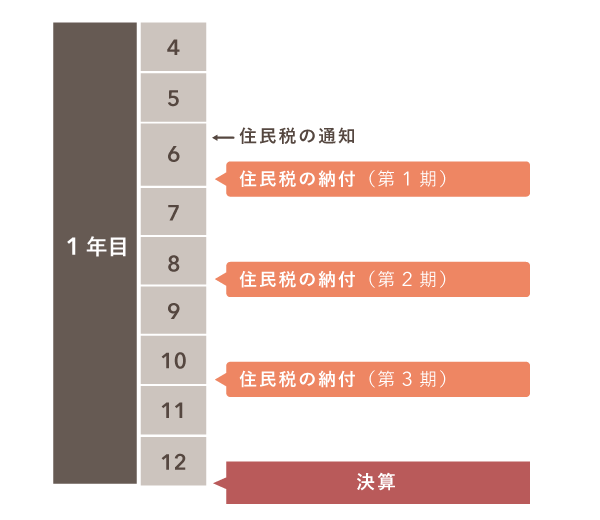

個人事業主が開業1年目と2年目に行う税務関係の手続きのうち、特に重要なものを以下にまとめました。なお、このスケジュールは4月開業のフリーランスを想定して作成しています。(業種や事業形態によっては、この他にも必要となる手続きがあります)

ちなみに、ほとんどの事業者が開業から2年間は消費税の納付を免除されます。そのため、消費税関係のトピックは上図に含めていません。ただし、開業直後から売上が1,000万円を超える場合などは、2年目以降に消費税の納付義務を負う可能性があります。

>> 消費税の課税・非課税って何? – 個人事業の消費税入門

1年目の主な手続き

開業前後のタスクが済めば、1年目に行う税務関係の手続きは少なめです。とはいえ、もちろん日々の帳簿づけはモレなく行い、確定申告に備えておきましょう。

住民税の納付 – 6月ごろ

地域によってバラつきはありますが、6月頃に住民税の通知書が届きます。通知書には、一括納付用と分割納付用の納付書が添付されているので、好きな方で納付を行いましょう。なお、どちらを選んでも納税額は変わりません。

| 一括納付の期限 | 6月30日 |

|---|---|

| 分割納付の期限 | 6月、8月、10月、翌1月それぞれの末日 |

地域によって異なる場合も

決算 – 12月

決算とは、ざっくり言うと「会計期間」における収入や支出をまとめる作業のことです。個人事業では1月1日~12月31日を会計期間とするので、必ず12月31日で年間会計を締めます。

とはいえ、決算の結果を記載する決算書は、1月以降に作成するのが一般的です。そのため、棚卸しを行う小売業などを除けば、年末に何か特別なことをする必要はありません。余裕があったら、当年中の記帳内容に不備がないか確認しておきましょう。

2年目の主な手続き

2年目には、いよいよ確定申告を行います。この確定申告によって、2年目に納める税金が決まります。1年目にそこそこ儲かった場合は、所得税の予定納税や、個人事業税の納付も必要になります。

所得税の確定申告 – 2月~3月

確定申告とは、前年の収支から納税額を算出し、国に申告する手続きのことです。原則として、毎年2月16日~3月15日に行います。なお、所得税の納税自体も3月15日までに済ませます。ただ、期限日は曜日のめぐりで後ろにズレるので、その年ごとに確認しておきましょう。

| 帳簿付けをする期間 | 確定申告期間 |

|---|---|

| 2024年1月1日 〜12月31日 |

2025年2月17日(月) 〜3月17日(月) |

予定納税 – 7月・11月

予定納税とは、翌年に納める所得税の一部を“前払い”する制度のことです。おおまかにいうと、直近の確定申告の際に、所得税を15万円以上納めた人が行うことになります。該当者には6月頃に通知が届くので、指定された金額を7月と11月の期限までに納付しましょう。

>> 予定納税を分かりやすく!基準額・支払時期・納付方法など

個人事業税の納付 – 8月・11月

前年の事業所得(及び不動産所得)が一定額を超えると、個人事業税の納付が必要になります。通知が届いたら、指定された金額を8月と11月の期限までに納付しましょう。地域によっては、8月に一括で納付できる場合もあります。

ちなみに4月開業であれば、1年目(4月~12月)の儲けがおよそ217万円を超えると、2年目に個人事業税の納付が必要になると考えておきましょう。

>> 個人事業税とは?税率・納付時期・具体的な計算例など

早めにやっておいたほうがいいこと

税務の手間を減らすために、以下の3つも早めに済ませておくことをおすすめします。

- 会計ソフトを導入する

- 電子申告の準備をする

- 振替納税の届け出をする

会計ソフトの導入

会計ソフトを使えば、日々の帳簿づけを簡単に済ませられるうえ、記帳した内容から確定申告書類の大半を自動で作成できます。開業したら帳簿の作成は必須なので、早めに用意しておくとよいでしょう。中には、無料で利用できるソフトもあります。

>> 個人事業主向けのおすすめ会計ソフト【比較一覧表】

電子申告の準備

電子申告のシステムは、ちょっとややこしい部分もありますが、上手に活用すれば確定申告の手間を大きく削減できます。

>> 個人事業主が電子申告をする流れ【e-Taxによる申告までの手順】

振替納税の届け出

ほとんどの税金は、事前に手続きを行えば、口座振替で納めることができます。振替納税なら納付が自動的に行われるうえ、基本的に手数料もかかりません。ちなみに、他にも便利な納付方法があるので、必要に応じて届け出などを済ませておきましょう。

>> 主な税金の納付方法まとめ – 所得税や住民税の納め方

まとめ – 2年目までの主な税務手続き

開業1年目と2年目に行う税務関係の手続きのうち、一般的なフリーランスにとって特に重要なものは以下のとおりです。

主な税務関係の手続き

| 1年目 | 2年目 |

|---|---|

|

|

ただ、すべての事業主が必ず上記の手続きを行うわけではありません。たとえば予定納税は、おおまかにいえば直近の確定申告で15万円以上の所得税を納めた人が行います。また、1年目の儲けが一定金額以下なら、2年目に個人事業税を納める必要はありません。

これらは、いずれも納付の必要があれば通知書が郵送されます。よく分からなければ、該当の月に通知書が届くかどうかを待っていればOKです。

なお、従業員を雇用する事業主や、消費税の納付義務を負う事業主(年間の売上が1,000万円超など)は、上記以外にもやるべき手続きがあります。