個人事業主が納める主な税金は、「所得税」「消費税」「住民税」「個人事業税」の4つです。これらの税金について、それぞれわかりやすく解説します。

目次

個人事業主が納める主な税金

個人事業主が納める主な税金について、納付が必要になる目安と納付期限日をまとめました。表中の「所得」とは、おおよそ収入から必要経費を差し引いた金額のことです。

| 所得税 | 年間の所得が48万円を超えたら納める可能性あり 納付期限:3月15日(確定申告期限日と同じ) |

|---|---|

| 消費税 | 前々年の売上が1,000万円を超えた人などが納める 納付期限:3月31日 |

| 住民税 | 年間の所得が43万円を超えたら納める可能性あり 納付期限:6月・8月・10月・翌年1月の末日 |

| 個人事業税 | 年間の所得が290万円を超えたら納める可能性あり 納付期限:8月と11月の末日 |

※ 期限日が土日祝と重なる場合は翌平日に繰り越し

ここからは、それぞれの税目について詳しく解説していきます。

所得税

所得税は、その名のとおり「所得」に応じて課される税金です。個人事業主の所得とは、売上から必要経費を差し引いた金額のことをいいます。確定申告の際には、自分で所得税の納税額を計算します。

所得税の金額は、おおよそ下図の流れで決まります。確定申告では、このような計算を行うわけです。

所得控除には、たとえば48万円分の「基礎控除」などが含まれます。したがって、所得が48万円以下の年はおのずと課税所得が0円になり、所得税がかかりません。

ちなみに、所得税の税率は下記のように定められています。

所得税の税率【早見表】

| 課税所得の金額 | 所得税率 |

|---|---|

| 195万円以下 | 5% |

| 195万円超 330万円以下 | 10% |

| 330万円超 695万円以下 | 20% |

| 695万円超 900万円以下 | 23% |

| 900万円超 1,800万円以下 | 33% |

| 1,800万円超 4,000万円以下 | 40% |

| 4,000万円超 | 45% |

所得税の納付期限は確定申告期限と同じ

所得税の納付期限日は、確定申告の期限日と同じ3月15日です。この日が土日祝日と重なる年は、期限日が後ろの平日にずれます。あらかじめ口座振替の手続きをしておけば、1ヶ月ほど納付を遅らせることもできます。

消費税

消費税は、事業における多くの取引(課税取引)に対して課されます。しかし、以下のいずれかにあてはまる個人事業主は消費税の納付義務がない「免税事業者」という扱いになります。

免税事業者の条件(どちらかに該当すれば消費税の納税義務なし)

- 開業してから2年以内

- 前々年の課税売上高が1,000万円以下*

* 前年1~6月の「課税売上高」と「支払った給与」の両方が1,000万円超の場合を除く

たとえば、2023年の課税売上高が1,000万円を超えたら、2025年分の消費税から納付が必要になるということです。ちなみに、2025年の売上が1,000万円以下でも、2024年の「課税売上高」と「支払った給与」の両方が1,000万円を超えたら、2025年分から消費税の納付が必要になります。

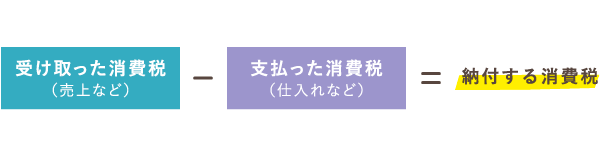

消費税の計算方法

消費税は、売上金額全体から、仕入れや経費などで支払った消費税を差し引いた金額を納付するのが基本です。売上とともに受け取ったすべての消費税を納めるわけではありません。

消費税の納付期限は3月31日(免税事業者はなにもしなくてOK)

消費税の納付期限は3月31日です。しかし免税事業者の条件のいずれかに当てはまる事業主は納付義務がないので、売上と共に預かった消費税を、そのまま事業主の取り分にできます。

また所得税と同様に、あらかじめ口座振替の手続きをしておけば、1ヶ月ほど納付を遅らせることもできます。

住民税

住民税は、住んでいる地方自治体に納める税金です。所得税の確定申告をしていれば6月頃に納税通知書が届くので、それに従って納付しましょう。

少し詳しく説明すると、住民税とは「市区町村民税」と「都道府県民税」を合わせた税金の名称です。それぞれ「均等割」と「所得割」という2つの要素から構成されています。

「均等割」は、基本的にすべての人に定額で課されます。金額は地域ごとに異なりますが、「市区町村民税」の均等割と「都道府県民税」の均等割を合わせると、だいたいの地域で年間4,000円~5,000円前後になります。

「所得割」は、所得(収入 – 必要経費)に応じて課されます。金額は、おおよそ下記のような計算式で算出されます。「市区町村民税」と「都道府県民税」を合わせて考えると、税率10%になる地域が多いです。

住民税の納付方法は6月一括 or 分割4回

毎年6月上旬~中旬に、住民税の「納税通知書」が地方自治体から届きます。納税額が記載してあるので、これに従って納付をしましょう。「一括払い(6月)」か「4回払い(6月・8月・10月・1月)」を選べますが、どちらを選んでもトータルの納税額は変わりません。

あらかじめ手続きを済ませておけば、口座振替も可能です。この場合は基本的に、6月末日・8月末日・10月末日・翌年1月末日、この4回にわたって振替されます。

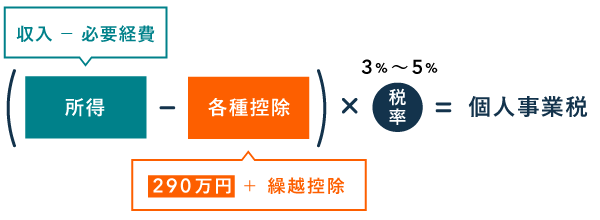

個人事業税

個人事業税は、事業に対して課税される税金です。所得税の確定申告をしていれば8月頃に納税通知書が届くので、それに従って納付すればOKです。

個人事業税には、誰もが受けられる「事業主控除」という所得控除が存在します。したがって、おおまかにいうと「青色申告特別控除を差し引く前の事業所得」が290万円以下なら納付不要です。(年の途中で開業した場合などを除く)

個人事業税の納付は原則として8月・11月の年2回払い

毎年8月に、都道府県税事務所から個人事業税の納税通知書が届きます。これにしたがって、記載の金額を納付しましょう。なお「事業所得が290万円以下」などの理由で納付義務がない場合、そもそも納税通知書は送られてきません。

基本的には8月と11月の2回に分けて納付しますが、地域によっては一括払いが選択できる場合もあります。個人事業税は事業に課せられる税金なので、支払った税金は経費に計上できます。仕訳の勘定科目は「租税公課」です。

個人事業主が支払う主な社会保険料

個人事業主が納める社会保険料についても解説しておきます。

| 国民年金 | 20歳以上60歳未満の全員が加入する |

|---|---|

| 国民健康保険 | 他の公的医療保険に加入する場合を除き、ほとんどの事業主が加入する |

個人事業主が加入する社会保険は、主にこの2つです。一部の例外を除いて、ほとんどの個人事業主はこれらの両方に加入し、保険料を支払う必要があります。

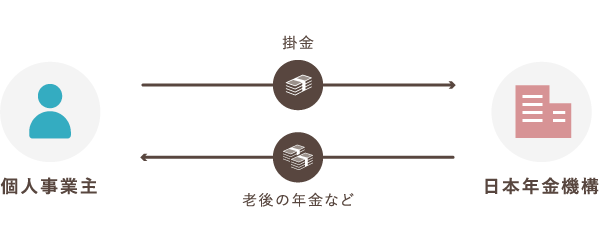

国民年金

「国民年金」とは、日本に住む20歳以上60歳未満のすべての人が加入する、公的な年金制度のこと。国民年金に加入して保険料を納めることで、老後の年金などが受け取れます。個人事業主になる際には、改めて加入手続きをする必要があります。

脱サラしたら14日以内に手続きが必要

脱サラして個人事業主となる際は、改めて国民年金に加入手続きをする必要があります。離職の翌日から原則14日以内に、市区町村の役場で手続きをしましょう。なお、国民年金には「扶養」という制度が無いため、事業主の配偶者なども同時に手続きが必要です。

国民年金の保険料は月々およそ17,000円

国民年金の保険料は年度ごとに定められます。2025年度の保険料は、1ヶ月あたり「17,510円」となっています。納付方法は、口座振替や納付書を使った払込みなどから選択が可能。まとめて前払いすることで、若干の割引を受けることもできます。

>> 国民年金 – 個人事業主が加入する年金制度

国民健康保険

「国民健康保険(国保)」とは、個人事業主などを対象とする公的な医療保険のこと。国保に加入していれば、ケガや病気の治療費などの一部を給付金でまかなうことができます。公的な医療保険は他にもありますが、ほとんどの個人事業主が国保に加入しています。

14日以内に市区町村役場で手続きをする

「国民年金」と同じく、脱サラしたら、離職の翌日から原則14日以内に市区町村の役場で加入手続きをする必要があります。なお、国保にも「扶養」という制度は無いため、事業主の家族も同時に加入手続きを行いましょう。

国保の保険料は前年の所得に応じて決まる

国保の保険料の算出方法は自治体によって異なりますが、基本的には前年の所得に応じて決まります。一世帯分の納付書が世帯主のもとに届くので、自治体が指定する方法で納付を行いましょう。多くの場合、6月~翌3月までの10回分割で一年分を納付します。

以下の表は、千葉県松戸市が公開している保険料の早見表から抜粋したものです。保険料は自治体によって大きく異なる場合もありますが、おおよその参考にしてください。

| 前年の総所得 | 39歳以下の年間保険料 | 40~64歳の年間保険料 |

|---|---|---|

| 100万円 | 108,880円 | 132,560円 |

| 200万円 | 206,480円 | 246,260円 |

| 300万円 | 304,080円 | 359,960円 |

| 400万円 | 401,680円 | 473,660円 |

| 500万円 | 499,280円 | 587,360円 |

参考: 国民健康保険料早見表 – 松戸市

まとめ – 個人事業主が納める主な4つの税金

個人事業主が納める主な税金は「所得税」「所得税」「住民税」「個人事業税」の4つです。これらの特徴や、免除される場合について、それぞれまとめました。

| 納付時期 | 納付方法 | 免除になる目安 | |

|---|---|---|---|

| 所得税 | 3月15日(確定申告の期限日)まで | 確定申告を通して 税務署に申告・納付 |

所得が48万円以下 |

| 消費税 | 3月31日まで | 税務署に申告・納付 | ・開業してから2年以内 ・2年前の売上高が1,000万円以下 |

| 住民税 | 6月・8月・10月・ 翌年1月 |

納税通知書にしたがって納付 | 所得が非課税限度額以下(均等割・所得割それぞれ異なる) |

| 個人 事業税 |

8月・11月 | 納税通知書にしたがって納付 | 事業所得が年間290万円以下 |

所得税

所得税は、確定申告の際に納税額を自分で算出する必要があります。ただ、赤字の年度はもちろん、事業所得が基礎控除(48万円)以下に収まる年は納税不要です。

消費税

「前々年の課税売上高が1,000万円以下」なら「免税事業者」に該当するので、個人事業主ではそもそも消費税の納付義務がない場合も多いです。ただ、売上が増えてきたら、納税義務が生じている可能性もあるので注意しましょう。

住民税

住民税は、6月頃に届く「納税通知書」に従って納付すればOKです。6月の一括払いか、4回払い(6月・8月・10月・翌年1月)が選べますが、トータルの納税額が変わることはありません。

個人事業税

個人事業税は、毎年8月に届く納税通知書にしたがって納付します。原則的に8月と11月の2回に分けて納付しますが、一括払いができる地域もあります。なお、個人事業税の納付義務がない人には、そもそも通知が届きません。

個人事業主が加入する主な社会保険

個人事業主が加入する主な社会保険は、以下の2つです。脱サラして個人事業主になる場合などは、どちらも加入手続きが必要になります。

| 加入の目安 | 保険料の納付サイクル | |

|---|---|---|

| 国民年金 | すべての事業主 | 毎月末日までに前月分を納付 (まとめて前払いも可能) |

| 国民健康保険 | ほぼすべての事業主 | 納付書が届いてから10回程度で分割納付 |

「国民年金」は、20歳以上60歳未満のすべての国民が必ず加入します。脱サラした場合にも、改めて加入手続きを行う必要があるので、注意しましょう。

「国民健康保険」は、ほとんどの個人事業主が加入している医療保険です。公的医療保険には、他にも少しだけ選択肢がありますが、よく分からなければ、とりあえずこれに加入しておけば問題ありません。