独立起業を検討中の会社員向けに、個人事業主・フリーランスとして開業する流れを解説します。退職後・開業前・開業後のそれぞれのタイミングで必要な手続きをまとめました。

目次

個人事業主として開業する流れ

会社員が個人事業主として独立開業する流れは、おおよそ下記のとおりです。本記事では、ほとんどの人が必要になる税金関係の手続きを中心に解説します。

| 退職直後に やること |

・社会保険を切り替える |

|---|---|

| 開業前に やること |

・白色申告か青色申告か決める ・屋号を決める(必要な業種のみ) ・営業の許認可を得る(必要な業種のみ) |

| 開業後に やること |

・開業届を提出する ・帳簿付けを始める |

上記のとおり、個人事業主として開業するのは結構簡単です。ここからは、それぞれのステップを詳しく解説していきます。

① 退職直後にやること

退職したら、会社で加入していた「厚生年金」と「健康保険」を脱退して、「国民年金」と「国民健康保険」に加入しなおすのが基本です。脱退の手続きは会社がやってくれますが、加入の手続きは自分でやる必要があります。

国民年金と国民健康保険の加入手続きは、退職日の翌日から「14日以内」に行いましょう。窓口はどちらも市区町村の役所です。まとめて手続きを済ませるとラクなので、以下の書類を用意して、印鑑(認印)を持って行くとよいです。

社会保険の切替手続きに必要な書類

| 国民年金 | 国民健康保険 |

|---|---|

|

|

ちなみに、健康保険に関しては、2年間だけなら引き続き会社の健康保険に加入し続けることもできます。これを「任意継続」といいます。任意継続を希望する場合は、退職前に会社側に相談しておきましょう。

② 開業までにやること

- 白色申告か青色申告か決める

- 屋号を決める(任意)

- 営業の許認可等を得る(必要な業種のみ)

開業までにやっておくべきことは、主に上記の3つです。このうち、白色申告・青色申告の選択は重要で、所得税などの税金にも影響します。

白色申告か青色申告か決める

個人事業主になったら、自分で確定申告をすることになります。個人事業主の確定申告には「白色申告」と「青色申告」という2つの方式があります。ごく簡単に言うと、白色申告がスタンダードな方式で、青色申告は「ちょっと難しいけど節税できる」という方式です。

白色申告と青色申告の違いをわかりやすく解説!

1年目から青色申告を選択するには、開業日から2ヶ月以内に税務署へ申請しなければなりません。この申請をしないと、1年目は白色申告しか選べなくなります。迷ったら、ひとまず青色申告のつもりで準備を進めるのがおすすめです。

屋号を決める(任意)

屋号とは、個人事業主の「会社名」のようなものです。屋号の設定は任意なので、本名で活動する場合は付けなくても問題ありません。

ちなみに、銀行によっては「屋号+個人名」の名義で口座を開設することもできます。屋号つきの銀行口座がほしい人は、屋号を設定しておきましょう。

営業の許認可等を得る(必要な業種のみ)

飲食店や美容室など、事業内容によっては事前に許認可などの取得が必要です。ほかにも、中古品の買取において「古物商」の許可が必要であるなど、許認可が必要なケースは少なくありません。(ITフリーランスなどの場合は不要です)

許認可の申請窓口は、業種ごとに異なります。取得には数週間かかることもあるので、早めに申請しておきましょう。

ちなみに、許認可が必要であるにもかかわらず、未取得の状態で営業していた場合は、営業停止や罰金などの処分を受けることもあります。

③ 開業後にやること

実際に事業をスタートしたら、税務署に「開業届」を提出しましょう。提出期限は開業した日から1ヶ月以内です。開業届は、税務署や国税庁のウェブサイトから入手できます。

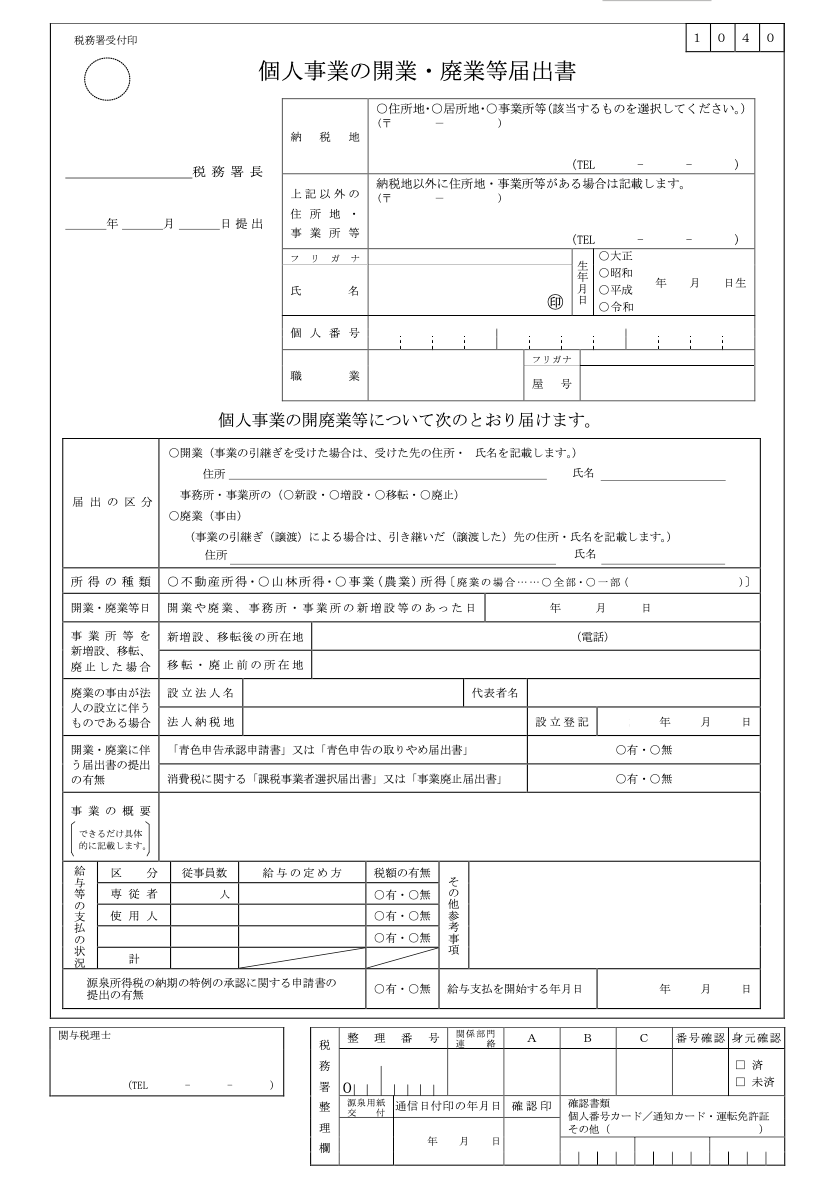

開業届(個人事業の開業・廃業届出書)

なお、1年目から青色申告をする予定の人は、開業届と同時に「青色申告承認申請書」も税務署に提出しましょう。この申請は、開業日から2ヶ月以内ならいつでもOKですが、まとめて提出するのがオススメです。

所得税の青色申告承認申請書

開業日はいつにすればいい?

開業届には「開業日」を記入する欄があります。この欄には「事業を開始した日」を記入するのが原則です。といっても、法人における設立日などと違い、個人事業主の開業日に厳格な決まりはありません。基本的には、独断で日付を決めてよいということです。

個人事業主の開業日はいつがいい?考慮すべきポイント

開業したら帳簿づけを忘れずに!

個人事業を開業したら、自分で帳簿づけ・確定申告・納税を行うのが基本です。個人事業の会計業務は法人に比べると簡単なので、帳簿づけから確定申告までを事業主自身が行うケースが多いです。最近の個人事業向け会計ソフトは、初心者でも容易に扱えるものが多いです。

事業用口座やクレジットカードがあると、日々の記帳がラクに

開業にあたり、事業用の口座やクレジットカードを作成することをオススメします。事業用のお金とプライベート用のお金をハッキリ区別することで、スムーズに帳簿づけができます。

また、事業用の預金口座やクレジットカードを会計ソフトと連携させておけば、記帳する手間を大きく減らせます。最近の会計ソフトには、入出金データをインターネット経由で取得し、帳簿へ自動的に反映させる機能がついているので、そのぶん手入力の手間が省けるというわけです。

まとめ

会社を退職したら市区町村の役所へ行って、社会保険の切り替え手続きを行いましょう。健康保険と厚生年金を脱退して、新たに国民健康保険と国民年金へ加入するのが基本です。

退職から開業後までの流れ

| 退職 |

|

|---|---|

| 開業前 |

|

| 開業後 |

|

※の項目は必要に応じて

社会保険の切り替えが済んだら、開業するまでの準備期間中に、確定申告の方式(白色 or 青色)や仕事場所、必要に応じて屋号を決めておきます。業種によっては許認可が必要になるので、このタイミングで取得しておくと後の開業がスムーズです。

開業したら、開業日から1ヶ月以内に開業届を所轄の税務署へ提出しましょう。少しでも青色申告をする可能性があるなら、青色申告承認申請書も一緒に提出することを推奨します。

会計ソフト・事業用口座・事業用カードの作成は任意ですが、用意しておくと帳簿づけが断然ラクになります。事務負担を大幅に軽減できるので、ぜひこれらの導入を検討してみましょう。