扶養控除とは、16歳以上の「扶養親族」がいる場合に受けられる所得控除のこと。給与収入が123万円を超える親族などは、扶養親族に含まれません。控除額は、扶養親族1人につき38万円が基本です。

目次

扶養控除とは?

16歳以上の「扶養親族」がいる納税者は、その人数分だけ扶養控除という所得控除を受けられます。「扶養親族」とは、ざっくり言うと「養っている家族・親戚」のこと。控除額は1人につき38万円が基本ですが、扶養親族の年齢によって異なります。

配偶者は「扶養親族」に含まれないため、扶養控除の対象にはなりません。配偶者を養っている場合は、「配偶者控除(配偶者特別控除)」という別の所得控除を受けることができます。

また、事業専従者に該当する親族も、扶養控除の対象にはなりません。1人の親族について、「専従者控除」や「専従者給与」と扶養控除を同時に申告はできないわけです。(その親族が、あなた以外が営む個人事業の専従者に該当する場合も同様)

- 事業専従者とは?

- 簡単に言うと「親族の個人事業で働く人」のこと。「事業にもっぱら従事していること」という要件があるため、ちょっと手伝っている程度では該当しない。

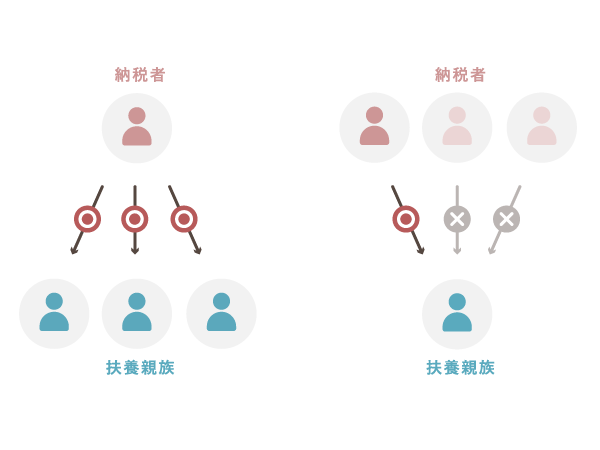

親族を複数人で養っている場合

1人の親族を複数の納税者で養っている場合でも、扶養控除を受けられるのは1人だけです。たとえば、実家の母親に兄弟2人で仕送りをしていても、2人が同時に扶養控除を受けることはできません。原則的には、先に申告をした納税者に控除が適用されます。

上図のように、1人の納税者が複数人分の扶養控除を受けることはできても、複数の納税者が同じ親族を対象とした扶養控除を受けるのはNGだということです。

扶養控除の要件 – 16歳以上の扶養親族がいること

扶養控除の要件とは、ズバリ「16歳以上の扶養親族がいること」です。ただし「扶養親族」に該当する人の範囲は、所得税法で定められています。ちなみに「16歳以上」というのは、その年の12月31日時点での年齢で判断します。

所得税法が定める「扶養親族」とは、その年の12月31日時点で、以下の4つ全てに当てはまる人のことを指します。

「扶養親族」の要件

- 配偶者以外の親族、もしくは「里子」や「養護を委託された老人」

- 納税者と生計を一にしていること

- 年収が123万円以下であること(合計所得金額が58万円以下)

- 事業専従者に該当しないこと

上記4つの要件をすべて満たす16歳以上の親族(里子などを含む)がいれば、納税者は扶養控除を受けられるということです。

ちなみに「生計を一にしている」とは、「同じ財源で生活している」状態を指します。対象の親族と同居していれば、基本的に「生計を一にしている」と認められます(明らかにお互いが独立した生活を営んでいる場合を除く)。

扶養親族の要件について

扶養親族の年齢で異なる控除額 – 基本は38万円

扶養控除の控除額は、1人につき38万円が基本ですが、扶養親族の年齢によって以下のように異なります。教育費がかさむ年代や、高齢の場合には、家庭の負担を減らすために控除額が高く設定されています。

| 扶養親族の年齢 | 1人あたりの控除額 |

|---|---|

| 16歳~18歳、23歳~69歳 | 38万円 |

| 19歳~22歳 | 63万円 |

| 70歳以上 | 48万円 (「同居老親等」以外の場合) |

| 58万円 (「同居老親等」の場合) |

(年齢はすべてその年12月31日時点のもの)

「同居老親等」とは、納税者と配偶者の父母・祖父母などのうち、納税者(もしくは納税者の配偶者)と同居している人のこと。1年以上の長期入院をしている場合なども、病気の治療のための入院である限り「同居」と見なされます。ただし、老人ホームなどへ入所している場合は「別居」の扱いになります。

>> 「同居」の範囲 – 国税庁

確定申告書の記入方法

確定申告で扶養控除を受ける際は、確定申告書の第一表・第二表でそれぞれ以下のような情報を記入します。

| 確定申告書 第一表 | 確定申告書 第二表 |

|---|---|

|

|

第一表の記入方法

第一表では、「所得から差し引かれる金額」の「扶養控除」の欄に控除額を記入します。前述したように、控除額は親族の年齢によって異なるので注意しましょう。

「区分」の欄は、扶養親族のなかに「国外居住親族」がいる場合のみ記入します。年末調整で、その親族にかかる扶養控除を受けていなければ「1」、年末調整で全ての国外居住親族について扶養控除を受けていれば「2」と記入しましょう。

第二表の記入方法

第二表では「配偶者や親族に関する事項」の欄に、扶養親族の名前やマイナンバー等の情報を記入します。右側の欄では、該当するものに○をつけましょう(ひとつも○がつかない場合も多いです)。

| 障害者 | 障……その親族が「障害者」に該当する場合 特障…その親族が「特別障害者」に該当する場合 |

|---|---|

| 国外居住 |

国外…その親族が国外居住の場合 年調…その親族が国外居住かつ、年末調整でその親族の分の控除を受けている場合 |

| 特親 | その親族が19〜22歳の「特定親族」に該当する場合に、特定親族特別控除の控除額を記入する |

| 住民税 | 別居…その親族と別居している場合 16……その親族が16歳未満の場合 |

| その他 | その親族が、他の納税者の「扶養親族or同一生計配偶者」とされていて、「特別障害者」または「23歳未満」であるときに「1」と記入する ※あなたの給与等の収入が850万円以下で、所得金額調整控除を受けていなければ記入不要 |

国外居住親族について扶養控除を受ける際は、納税者とその親族との関係を示す書類の添付が必要です。たとえば、戸籍・パスポートのコピーや、仕送りしていることを証明する送金依頼書の控えなどが該当します。

親族の給与収入が123万円を超えたら

年間の給与収入が123万円を超える親族は「扶養親族」から除外され、納税者はその分の扶養控除を受けられません。これは俗に「103万円の壁」と呼ばれていましたが、2025年分からは「123万円」に変更されています。親族の給与収入が123万円を超えると、納税者の所得税が増すことになります。(親族の収入が給与収入のみの場合)

たとえば、納税者の所得が500万円程度の場合、38万円の扶養控除が受けられなくなると、その他の所得控除が100万円分あったとしても、所得税は7.6万円増えることになります。親族の給与収入が123万円前後で、きわどい金額の場合は注意しましょう。

| 親族の給与収入 | ||

|---|---|---|

| 123万円以下 | 123万円超 | |

| 納税者 | 扶養控除が受けられる | 扶養控除が受けられない |

| 親族自身 | 所得税の納付は不要 | 所得税の納付義務が発生 |

また、給与収入が123万円を超える場合は、その親族自身も所得税の納付が必要になります。とはいえ収入が少なければ、こちらは大きな額になりません。たとえば、給与収入が130万円になっても、その親族自身の納税額は単純計算で3,000円程度です。

まとめ – 扶養控除の重要ポイント

扶養控除とは、「16歳以上の扶養親族」がいる場合に受けられる所得控除です。扶養親族の範囲は所得税法で定められており、配偶者や事業専従者などは除外されます。

扶養控除の重要ポイント

- 扶養控除は、16歳以上の扶養親族の人数分だけ受けられる

- 控除額は1人につき38万円が基本だが、扶養親族の年齢によって異なる

- 1人の親族を複数人で養っている場合でも、扶養控除を受けられるのは1人だけ

- 給与収入が年間123万円を超える親族は、扶養親族から除外される

- 配偶者は扶養控除の対象外だが、要件を満たせば「配偶者控除」が受けられる

- 事業専従者は扶養控除の対象から外れる

扶養控除の控除額は、扶養親族の年齢によって以下のように異なります。

扶養控除の控除額

| 扶養親族の年齢 | 1人あたりの控除額 |

|---|---|

| 16歳~18歳、23歳~69歳 | 38万円 |

| 19歳~22歳 | 63万円 |

| 70歳以上 | 48万円 (「同居老親等」以外の場合) |

| 58万円 (「同居老親等」の場合) |

(年齢はすべてその年12月31日時点のもの)

なお、「同居老親等」とは、納税者の父母・祖父母(義理の父母・祖父母を含む)などのうち、納税者(もしくは納税者の配偶者)と同居している人のことです。