個人事業主・フリーランス向けに、「リース料」の勘定科目についてまとめました。賃借料との違いや、減価償却が必要な場合の仕訳方法なども解説します。

目次

個人事業主のリース料とは?

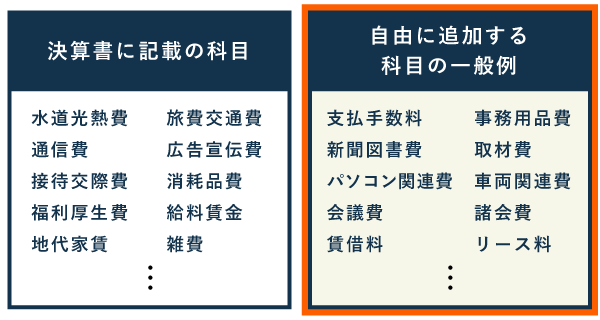

「リース料」の科目は、ものを借りる費用のうち「リース契約による費用」を管理する目的で使われます。もともと決算書にはない科目ですが、任意で追加して使用できます。消費税区分は基本的に「課税」です。

リース料の具体例

- コピー機のリース費用

- パソコンのリース費用

- オフィス用デスクのリース費用

- 冷蔵庫のリース費用

- 車のリース費用

ただし、リース契約の内容によっては、稀に減価償却が必要な場合があります。そこだけは一応注意しておきましょう(詳しくは後述)。

リース料と賃借料の違い

上記のような費用は、個人事業主の実務では、通常のレンタルと同じように処理できるケースがほとんどです。なので、わざわざ「リース料」を使わずに、まとめて「賃借料」で処理しても構いません。

リース料の仕訳方法

仕訳例① 基本的な記帳方法

「リース料」の科目を追加した場合の記帳例をみていきましょう。たとえば、6月分のリース料金(1万円)が7月10日に口座から引き落とされたら、次のように記帳します。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年7月10日 | リース料 10,000 | 普通預金 10,000 | コピー機 リース料 6月分 |

記帳の日付は「実際に料金を支払った日」でOKです。借りた時点で経費計上をするのが原則ですが、このタイミングでも問題ありません(期中現金主義)。なお、年をまたぐ支払いについても、高額でない限り同様に処理できます。

レンタル料金の前払い・後払い – 賃借料の会計処理

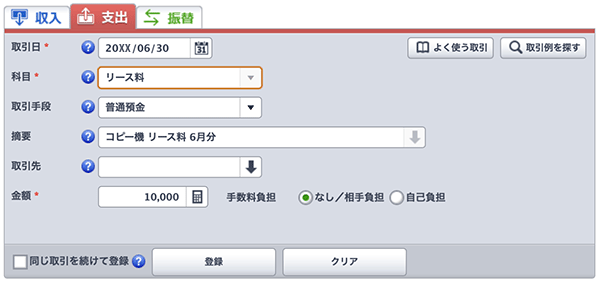

会計ソフトによる記帳例

画像は「やよいの白色申告 オンライン」のもの

同様の取引を、会計ソフトでは上のように入力します。科目の選択肢に「リース料」がなければ、設定画面から追加しましょう。

仕訳例② 減価償却が必要な場合

リース終了後に、借りていたものがそのまま事業主のものになるリース契約もあります(所有権移転ファイナンス・リース)。このような場合は、減価償却が必要です。以下のように、まずはリース料の総額を資産計上しましょう。

資産計上する際の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2021年6月1日 | 工具器具備品 360,000 | 未払金 360,000 | コピー機 リース 36ヶ月契約 |

| ・ ・ ・ |

|||

| 2021年7月10日 | 未払金 10,000 | 普通預金 10,000 | コピー機 リース料 6月分 |

| ・ ・ ・ |

|||

※ 工具器具備品は「リース資産」、未払金は「リース負債」の科目を使用してもよい

あとは、通常の減価償却資産を分割払いで購入するときと同様に処理すればOKです。コピー機の法定耐用年数は5年ですから、上記の例であれば、36万円を5年にわたって少しずつ経費計上するわけです。

減価償却費の仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2021年12月31日 | 減価償却費 42,000 | 工具器具備品 42,000 | コピー機 リース 2021年6~12月分 |

| ・ ・ ・ |

|||

| 2022年12月31日 | 減価償却費 72,000 | 工具器具備品 72,000 | コピー機 リース 2022年1~12月分 |

| ・ ・ ・ |

|||

| 2026年12月31日 | 減価償却費 30,000 | 工具器具備品 30,000 | コピー機 リース 2026年1~5月分 |

今回の例では、1ヶ月あたりの減価償却費は「36万円 ÷ 60ヶ月(5年) = 6,000円」です。2021年にコピー機を使用したのは、6月~12月の7ヶ月分ですから「6,000円 × 7ヶ月 = 42,000円」が、2021年分の減価償却費にカウントされます。

といっても、一般的なリース契約であれば、返却を前提にしたものがほとんどです。したがって、減価償却が必要なケースはそう多くありません。

ファイナンス・リースについて【詳しい解説】

以下の両方を満たすリース契約を、会計用語で「ファイナンス・リース」といいます。これが税務上の「リース取引」にほぼ相当します。

- 中途解約できない契約である

- 維持管理などにかかる費用のほぼすべてを自分で払う契約である

ファイナンス・リースは、以下の2つに分けられます。

「ファイナンス・リース」の基本的な考え方

| 所有権移転 ファイナンス・リース |

所有権移転外 ファイナンス・リース |

|

|---|---|---|

| 主な特徴 | リース終了後に返却しない | リース終了後に返却する |

| 税務上の扱い | 売買取引として扱う | |

| 実務的な処理 | 通常の減価償却と同じ | 毎月のリース料を経費計上する |

「所有権移転“外”ファイナンス・リース」でも、厳密には売買取引に該当します。そのため、減価償却をするのが本来のルールです。しかし、個人事業の実務では、簡易な処理として、毎月のリース料をそのまま経費計上してもOKです。

リース料に関する疑問

- リース料と賃借料の違いは?

- 個人事業主の実務において、「リース料」と「賃借料」に大きな違いはありません。どちらかというと「賃借料」のほうが汎用的に使いやすい勘定科目なので、迷うようならすべて「賃借料」で統一してしまってもよいです。

- リース料の消費税区分は?

- リース料の課税区分は、基本的に「課税」です。

- 会計ソフトに「リース料」の勘定科目がないんだけど?

- そもそも「リース料」は決算書に載っていない勘定科目なので、会計ソフトにもデフォルトでは入っていない場合が多いです。必要に応じて追加しましょう。

まとめ

- 「リース料」は任意で追加する必要経費の勘定科目

- 「リース契約による費用」を管理する目的で使われる

- とはいえ、区別の義務はないので「賃借料」でまとめて処理してもOK

- 会計処理の方法は契約の種類によって異なる

- いずれの場合も消費税区分は基本的に「課税」

リース契約による毎月の支払いは、ほとんどの場合「リース料」や「賃借料」で経費計上できます。この賃借料も、もともと決算書には記載されておらず、必要に応じて事業主が追加する科目です。

リース契約のなかには、リース期間終了後に物品がそのまま借り手のものになる契約があります(所有権移転ファイナンス・リース)。この契約でリースしたものは減価償却が必要なので、注意しましょう。