事業用にモノやサービスを購入したら「必要経費」に計上することが多いです。しかし、場合によっては「資産」に該当し、それに応じた処理が必要になります。本記事では「もしかして資産扱いかな?」と留意すべきケースについて説明します。

目次

「必要経費」か?「資産」か?

事業でお金を使ったら、記帳の際に「必要経費」と「資産」のどちらに当てはまるのかを判断しないといけません。ひとまず初心者は、大枠として下記の判断基準だけでもおさえておきましょう。

重要な基準 – いったん「資産」に計上するもの

この基準は簡易的なものです。他にも細かなルールがあるので、すべてこの基準通りにはいきません。もう少し詳しく知りたい!という方のために、本記事では順序立てて解説していきます。

なお、個人事業の会計期間は原則1月1日~12月31日です。つまり、12月31日までを当年と考え、それを過ぎたら翌年と考えるわけです。

① 10万円以上で取得したもの – 減価償却資産

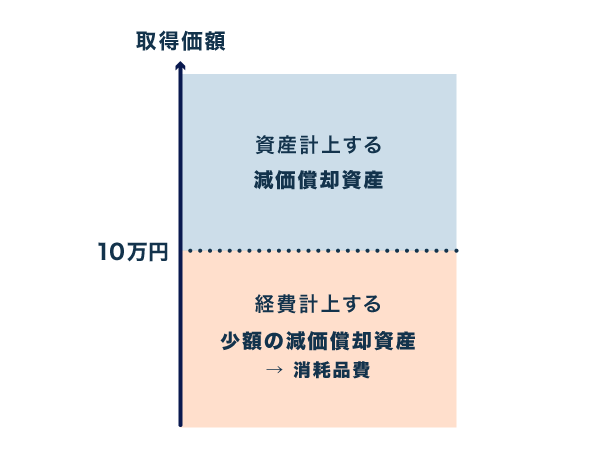

税法上、事業に使用するもので、時間経過で価値が減少するものを「減価償却(げんかしょうきゃく)資産」といいます。減価償却資産は、原則的には資産計上します。ただし、10万円未満であるなど、少額の減価償却資産については経費計上する決まりです。

つまり、ごく簡単に言うと、たとえば事業用の備品として購入したパソコンが15万円なら資産計上し、5万円なら経費計上するのが原則ということです。

大まかな基準

ここでいう「10万円以上・未満」というのは、入手するためにかかった費用の合計金額(=取得価額)を指します。たとえば本体価格が9万円であっても、送料が仮に2万円かかったとしたら、取得価額は11万円です。よって、この場合は資産計上します。

>> 取得価額について詳しく!そもそも減価償却とは?

なお、10万円未満の減価償却資産は、税法上「少額の減価償却資産」と呼ばれます。「資産」と名のつくものですが、法令により経費計上するよう定められています。一般的には「消耗品費」として処理することが多いです。

- 【補足】少額の減価償却資産

- 厳密にいえば、取得価額が10万円以上であっても「使用可能な期間が1年未満の減価償却資産」であれば「少額の減価償却資産」に該当する。しかし、現実にそのような物品は想定しづらいので、使用可能期間についてはあまり考えなくてもよい。

細かなルール: 青色申告の「少額減価償却資産の特例」

- 青色申告者なら、取得価額30万円未満の減価償却資産を任意で経費計上できる

- ただし、この特例を適用できる金額は、年間で合計300万円を上限とする

先ほど紹介した「少額の減価償却資産」と名称がほとんど同じで紛らわしいですが、こちらの「少額減価償却資産の特例」は青色申告者だけが“任意で”受けられる特例です。よって、このルールは無視することもできます。

ただ、うまく活用できれば帳簿づけがラクになったり、節税できたりするので、初心者の方でも知っておいたほうがよいルールです。

少額減価償却資産の特例とは?減価償却資産・一括償却資産との違い

② 翌年分の商品や原材料の仕入れ – 棚卸資産

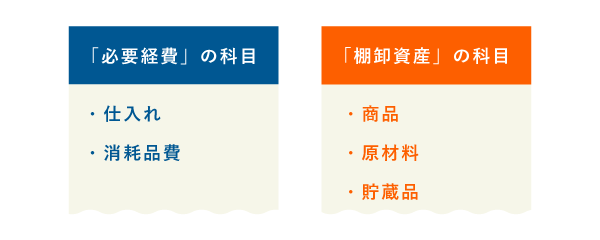

商品や原材料を仕入れたら、実務上は、ひとまず経費として計上するのが一般的です。しかし、年末時点で残った分はその年の経費にできません。ですので、残った分を集計して、資産に計上する作業を行います。このように扱う資産を、まとめて「棚卸資産」と呼びます。

もちろん、当年のうちに販売できた商品は、年末に資産計上する必要はありません。年末時点で残ったものを資産に計上する際は、そのものに応じて「商品」や「原材料」などの科目で記帳します。これらを合計した金額が、「棚卸資産」の金額となります。

消耗品などの在庫も、実は「棚卸資産」

厳密に言えば、消耗品などの在庫も、本来は棚卸しの対象です。ただし商品などとは異なり、毎年のストック量が大体同じくらいなら、棚卸しを省略できます。つまり通常の消耗品であれば、大抵は資産計上しなくてよいのです。

- 【補足】棚卸しの省略

- 消耗品などのうち「未使用」かつ「例年に比べて特に増えていない」ものについては、任意で棚卸しを省略できる。したがって、購入した日付で経費計上するだけでよい。ただし、商品・製品・原材料などはこれに当てはまらないため、棚卸しを省略できない。

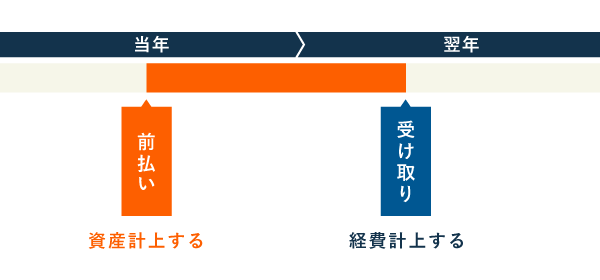

③ 翌年に受け取るものやサービス – 前払金

事業用に購入したものを翌年以降に受け取る場合、その対価として支払った金額は、いったん「前払金」として資産計上します。金額の大小は関係ありません。サービスを受ける場合も基本的には同様です。当年中に受け終わらないときは資産計上しましょう。

細かなルール – 前払費用

個人事業であれば、次のルールは無視して、すべて「前払金」の科目で処理しても問題ありません。その前提の上で紹介しますが、下記をすべて満たすサービスに前払いした金額は、厳密には「前払金」ではなく「前払費用」といいます。

- 事業のために継続的なサービスを受ける契約を結んだ

- そのサービス期間が翌年以降にわたる

- 契約期間にわたって同じサービスをずっと受け続ける

「前払費用」なら、サービスをすべて受け終わっていなくても、その年に受けた分だけ経費にできます。といっても、経費計上するタイミングを少し前倒しにできるだけで、経費の総額が増えるわけではありません。面倒ならすべて「前払金」として処理してOKです。

- 短期前払費用の特例

- 翌年分の前払費用は、一定の要件を満たせば任意で当年の経費にできる。これを「短期前払費用」という。ただ、要件が大変複雑なので、税務署で実際の状況を伝えて相談するなど、この特例を適用する際は慎重に判断したほうがよい。

「前払費用」と「短期前払費用」の違いや仕訳方法、特例の要件について

その他のルール

ここまでの基準とは違うもので、資産扱いすべきものを簡単に紹介します。以下について事業用の出費があったときは「もしかして資産扱いかな?」と、一旦立ち止まって考えてみるのがよいでしょう。

- 土地や有価証券など

- 開業費など

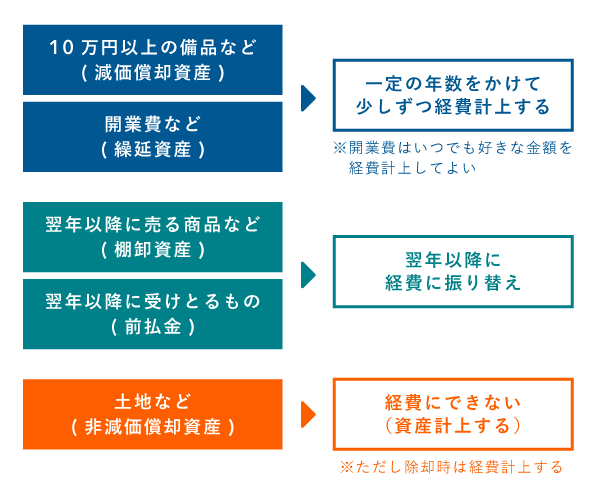

土地や有価証券など – 10万円未満でも資産計上する

土地は経年劣化しないので、減価償却資産ではありません(非減価償却資産)。したがって、10万円の基準は適用されません。つまり、仮に10万円未満であっても、事業で使用するために取得した場合は資産計上する必要があるのです。

そのほか、古美術品などで歴史的価値や希少価値のあるものや、株式や社債などの有価証券についても、基本的にはこのように扱います。といっても、実務的には事業目的でこれらを購入するケースはほとんどないでしょう。

開業費など – 繰延資産

開業にかかった費用は、本来ならその年の必要経費として扱うべきものです。しかし、その支出の効果が1年以上に及ぶと考えるため、まとめて「開業費」の科目で資産計上することができます。これにより、翌年以降の必要経費として扱うことができるのです。

このような資産を「繰延(くりのべ)資産」といいます。税法上は、商店街のアーケード設置費用や、事務所を借りる際の礼金なども該当します(所得税法施行令7条1項3号)。

資産計上した後はどうする?

資産計上した後は、その内容に応じて、以下のように異なる処理が必要です。

大雑把に言えば、上記の3パターンで考えます。ただし、災害等で資産に損害を受けた場合など、この通りにならないこともあります。

また、経費計上するタイミングや計算方法など、それぞれに細かなルールがあります。本記事では大筋を示すにとどめていますので、実際に処理をする際は、個別の情報をご確認ください。

まとめ

個人事業でものやサービスを購入したときは、以下の基準を念頭に置いて「経費」か「資産」かを考えるとよいでしょう。ただし、本記事で示しているのはあくまで基本的な考え方であり、必ずしもこれにあてはまらないケースもあることに留意して下さい。

| 経費計上する | 資産計上する | |

|---|---|---|

| ① 減価償却資産 | 10万円未満 | 10万円以上 |

| ② 棚卸資産 | 当年の分 | 翌年以降の分 |

| ③ 前払金 |

※「10万円」は「取得価額」のこと

① 減価償却資産

事業に使用するもので、時間経過によって価値が減少するものを減価償却資産といいます。あくまで使用目的で保有するものを指し、販売目的で保有する商品等はこれに含みません。減価償却資産は、原則として10万円の基準により、経費か資産かを判定します。

② 棚卸資産

棚卸資産は、いわゆる「在庫」のことです。年末時点での在庫をきちんと数えて集計し、所定の方法で単価などを計算しておく必要があります。基本的には、在庫がはけるまで資産計上しておかなくてはなりません(一定の消耗品などに限り、例外があります)。

③ 前払金

事業に必要な物品を前払いで購入し、年内に受け取れたら経費計上できます。しかし、年内に受け取れなければ、その年の経費にはできません。その場合、支払ってから受け取るまでの期間は、その購入金額を「前払金」として資産計上しておく必要があります。