個人事業を営む学生向けに、勤労学生控除の条件をわかりやすく解説します。年間所得が48万~75万円の学生は、勤労学生控除を受ければ所得税の納付が不要になります。

アルバイトをしている学生向けの解説はこちら

目次

勤労学生控除とは?

勤労学生控除とは、簡単に言うと「働きながら学校に通う人」の税負担を軽くする所得控除です。控除額は一律27万円です。個人事業を営む学生も、条件を満たせば受けられます。

勤労学生控除の主な対象は、「所得が48万円を超えたけど、75万円以下には収まる」という学生です。対象者は、基本的に所得税の納付が不要になります(勤労学生控除と基礎控除の控除額が合わせて75万円になるため)。

ちなみに、あなた(学生自身)の合計所得が48万円を超えると、あなたを養う人(親など)の納税額はグッと増える場合があるので注意しましょう(詳細は後述)。なお、奨学金や親からもらう仕送りは、所得にカウントしません。

勤労学生控除の条件

勤労学生控除を受けられるのは、以下の4つすべてに当てはまる人です。

勤労学生控除の要件

- 「勤労による所得」がある

- 「勤労による所得」以外の所得が10万円以下である

- 「合計所得金額」が75万円以下である

- 「特定の学校」の学生である

1.「勤労による所得」がある

「勤労による所得」には、事業所得や雑所得、給与所得などが含まれます。アフィリエイト収入や仮想通貨取引の利益なども含めてOK。強いて言えば、家賃収入や株の配当などでしか収入を得ていない場合はNGということです。

2.「勤労による所得」以外の所得が10万円以下である

上で説明した「勤労による所得」以外の所得が10万円を超えたらアウトということです。とはいえ「勤労による所得」以外の所得を得ている学生は多くありません。もし、株の配当やギャンブルなどによる収入がある場合は、金額に注意しましょう。

3.「合計所得金額」が75万円以下である

「合計所得金額」とは、ざっくり言うと事業所得や給与所得などの合計金額のこと。事業所得しか得ていない場合は、単純にその金額が75万円以下ならOKです。ちなみに、給与所得控除や青色申告特別控除を受ける場合は、その適用後の金額で判断します(詳細は後述)。

4.「特定の学校」の学生である

「小学校」「中学校」「高等学校」「高専」「大学(大学院)」などと名の付く学校は、「特定の学校」に含まれると考えて問題ありません。「専門学校」や「職業訓練学校」は当てはまらない場合もあるので、迷ったら学校に問い合わせましょう。

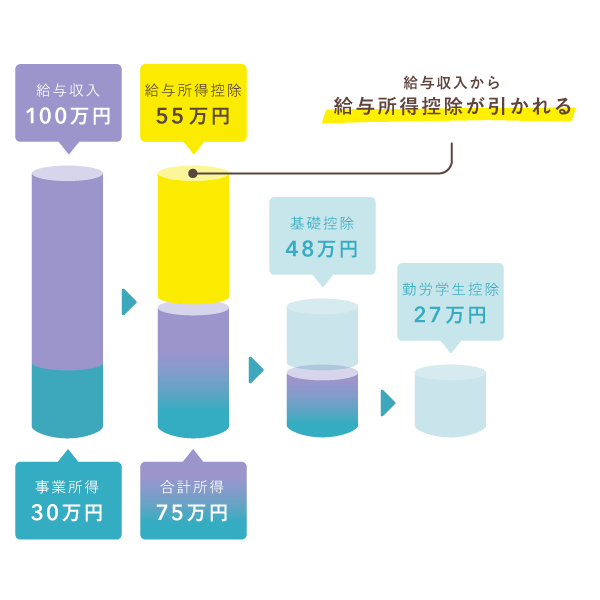

収入要件の補足① アルバイト収入がメインの場合

個人事業に加え、アルバイトでも収入を得ている場合は、両方の所得の合計が75万円以下でなくてはなりません。ただ、アルバイト収入からは「給与所得控除」として最低でも55万円を差し引けるので、「アルバイト収入 – 55万円 + 事業所得」が75万円以下ならOKです。

ちなみに、給与所得控除の控除額は、給与収入の金額によって異なります。とはいえ、給与収入がおおよそ160万円を超えない限り控除額は55万円のままなので、ここではひとまず55万円で計算しています。

ただし、給与収入が55万円未満の場合は、その金額分しか差し引かれません。余った分の控除額が事業所得から差し引かれる、ということは無いので注意しましょう。

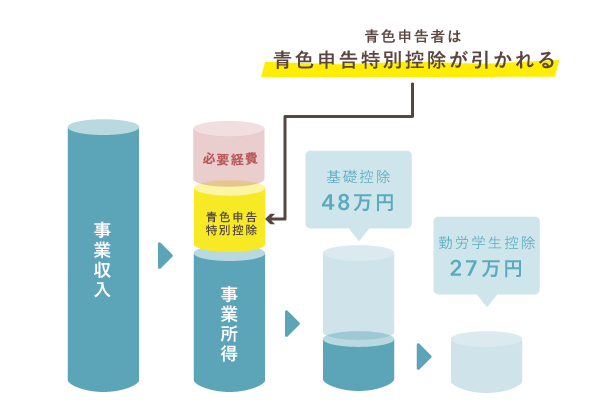

収入要件の補足② 青色申告特別控除を受ける場合

青色申告者は、事業収入から必要経費と青色申告特別控除を差し引いて「事業所得」を算出します。したがって、65万円の青色申告特別控除を受ける場合、「事業収入 − 必要経費」が140万円以下なら勤労学生控除を適用できます。

青色申告特別控除は「青色申告」の方式で確定申告をする場合にのみ受けられる控除です。通常の所得控除と違って、「所得」から差し引くのでなく、「収入」から差し引く点に注意しましょう。

ちなみに、アルバイトでも個人事業でもそこそこ稼いでいる場合は、給与所得控除と青色申告特別控除の両方を適用することになります。

勤労学生控除の申請方法

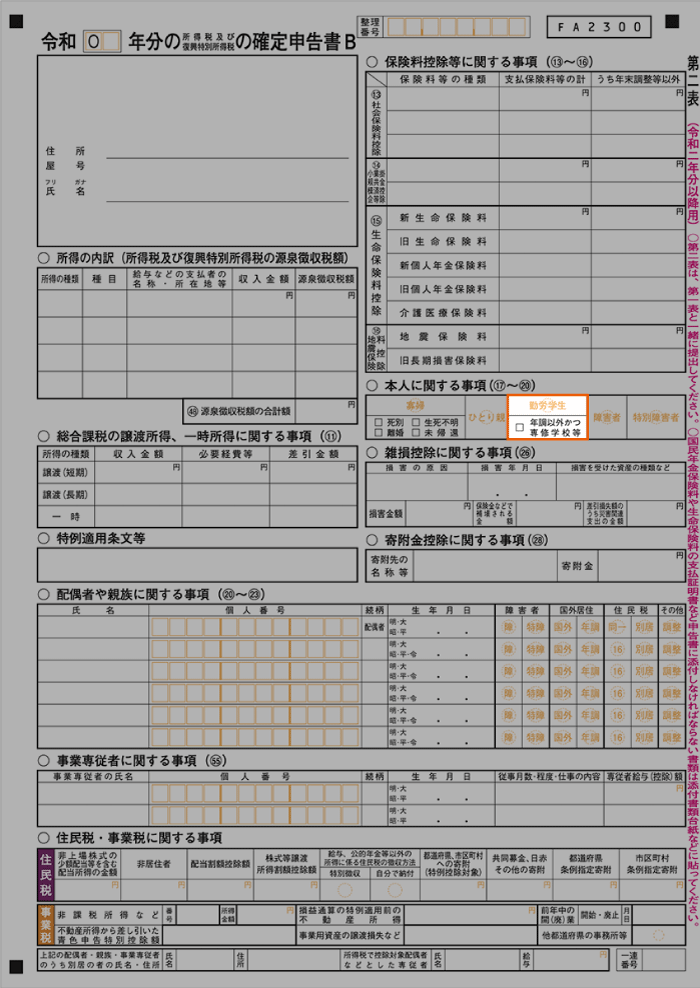

確定申告で勤労学生控除を受けるには、確定申告書の第一表に控除額を記入し、第二表「本人に関する事項(⑰〜⑳)」の「勤労学生」に丸をつければOKです。

| 確定申告書 第一表 | 確定申告書 第二表 |

|---|---|

|

|

なお、「専門学校」や「職業訓練学校」に通っている場合のみ、「年調以外かつ専修学校等」にチェックを入れた上で、在学を証明する書類の提示・提出が必要になります。

【注意】所得が48万円を超えると世帯全体では損をするかも

勤労学生控除を受ける場合、あなた(学生自身)の合計所得が75万円以下なら、あなたが納める所得税はゼロになります。

しかし、あなたの合計所得が48万円を超えると、あなたを養う人(親など)は扶養控除を受けられなくなり、納税額がグッと増える場合があります。

もし、あなたの所得が48万円をちょっと超える程度なら、48万円以下に抑えたほうが世帯全体ではおトクだということです。

例えば、親の所得が500万円程度の場合、扶養控除を受けられなくなると、所得税は7万円ほど増える計算になります(その他に所得控除が100万円分ある場合)。

75万円を超えるとあなたの負担も増える

所得が75万円を超え、勤労学生控除を受けられなくなると、あなた自身も所得税・住民税・社会保険料などの納付が必要になってきます。個人事業やアルバイトの収入が多い年は、不用意にボーダーラインを超えないよう注意しましょう。

まとめ – 勤労学生控除の重要ポイント

年間の合計所得が、48万円超~75万円以下の学生は、勤労学生控除を受けて課税所得をゼロにできます。小・中・高・大学生(大学院生)は、まず対象になると考えてOKです。専門学校や職業訓練学校の学生は当てはまらない場合もあるので、学校に問い合わせましょう。

なお、そもそも合計所得が48万円以下の場合は「基礎控除」だけで課税所得がゼロになるため、勤労学生控除を受ける必要はありません。

勤労学生控除の重要ポイント

- 勤労学生控除の控除額は27万円

- 勤労学生控除を受けると、合計所得金額が75万円以下なら所得税を納めなくてOK

- 合計所得金額は、給与所得控除や青色申告特別控除の適用後の金額

- 確定申告の際は、確定申告書に控除額と学校名を記入する

- 合計所得が48万円を超えると、あなたを扶養する人の所得税が増える

- 合計所得が75万円を超えると、勤労学生控除を受けられない

合計所得金額を計算する際、アルバイト収入からは「給与所得控除」を差し引きます。そのため、事業所得があっても、ひとまず55万円まではアルバイトで気にせず稼いでOK。事業所得が少なければ、もっとアルバイトで稼ぐこともできます。