新型コロナ関連の給付金について「確定申告ではどこに書くの?」と困っている個人事業主向けに、書き方を記入例つきで解説します。2022年(令和4年)に行う確定申告では、2021年中の支給額を集計して決算書に記入しましょう。

目次

給付金を受け取ったら?【新型コロナ関連】

- 新型コロナ関連の給付金・助成金を受け取ったら「雑収入」として記帳する

- 雑収入とは、簡単に言うと「事業に関係するけど、売上とは言えない収入」

- 確定申告で出す決算書には、1年分の雑収入を集計して記入する欄がある

新型コロナ関連の「一時支援金」や「月次支援金」は、「雑収入」の科目で帳簿付けしましょう。確定申告の際には、1年分の「雑収入」を集計して、決算書(収支内訳書 or 青色申告決算書)の該当欄に記入します。

「雑収入」の書き方 – 給付金はどこに書く?

| 白色申告の記入方法 | 青色申告の記入方法 |

|---|---|

| 収支内訳書の1ページ目 | 青色申告決算書の2ページ目 |

|

|

ただし、すべての給付金を「雑収入」として決算書に記載するわけではありません。コロナ関連の給付金には「税金が課されないもの(非課税)」もあり、こちらについては基本的に記帳も申告も不要です。

給付金の「課税・非課税」とは?

コロナ関連の給付金や助成金は、大きく「税金が課されるもの(課税)」と「税金が課されないもの(非課税)」に分けられます。

【新型コロナ】主な給付金・助成金の区分

| 課税 | 非課税 |

|---|---|

| 「雑収入」として記帳し 決算書にも記載する |

基本的に記帳も申告も不要* |

|

* 事業用口座で受け取った場合は「事業主借」の科目で処理する

雑収入として帳簿や決算書に記載するのは、課税対象の給付金・助成金だけです。「非課税」の給付金・助成金は、帳簿にも決算書にも記入しなくて構いません。税金が課されない収入なので、確定申告の内容に含める必要がないわけです。

やること① 帳簿付け

たとえば「月次支援金」として10万円が振り込まれたら、下記のように帳簿付けします。帳簿づけの日付は、基本的に「入金された日」でOKです。

複式簿記の記帳例(雑収入の記帳方法)

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2021年7月23日 | 普通預金 100,000 | 雑収入 100,000 | 月次支援金(6月分) |

個人事業主向けの会計ソフトを使う場合は、下記のように「雑収入」の勘定科目を選んで登録します。

会計ソフトで記帳する場合の例

※「やよいの青色申告 オンライン」の例

ちなみに、年をまたいで支給される給付金については、単純に「入金された日付」で記帳するのがNGなケースもあります。そのような場合は「支給決定日」などを基準に考えましょう。(詳しくは後述の【補足】をご覧ください)

やること② 決算書への記入

確定申告で提出する決算書(収支内訳書 or 青色申告決算書)には、1年間に得た「雑収入」の合計額を記入する欄があります。「雑収入」として帳簿付けした金額を集計して、該当欄に書きましょう。

決算書の書き方 -「雑収入」はどこに書く?

| 白色申告の記入方法 | 青色申告の記入方法 |

|---|---|

|

|

| 収支内訳書の1ページ目 「その他の収入」の欄 |

青色申告決算書の2ページ目 「雑収入」の欄 |

ちなみに、確定申告で提出する「申告書B」には、雑収入や給付金について記入する欄はありません。「収入金額等」に「雑」というカテゴリがありますが、これは「雑所得に関わる収入」を記入する欄です。

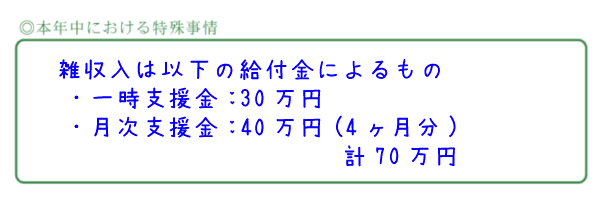

本年中における特殊事情【書かなくてもOK】

税務署に「雑収入の〇〇万円は給付金によるものですよ!」と分かってもらうために、決算書の「本年中における特殊事情」の欄を記入する場合もあるようです。ただ、記入はあくまで任意なので、書かなくても全く問題ありません。

※ 収支内訳書にも青色申告決算書にも同じ記入欄がある

【補足】年をまたぐ給付はどうする?

たとえば「2021年中に申請したけど、2022年に入ってから入金された」というケースもあるでしょう。このような給付金は、今回の確定申告で「2021年分の雑収入」として申告してよいのか悩むところです。

給付金や助成金を収入にカウントする日付について、国税庁は下記のように説明しています。

引用所得税の所得金額の計算上、ある収入の収入計上時期については、原則として、その収入すべき権利が確定した日の属する年分となります(所得税法 36 条)。……(中略)……助成金等については、国や地方公共団体により助成金等の支給が決定された日に、収入すべき権利が確定すると考えられますので、原則として、その助成金等の支給決定がされた日の属する年分の収入金額として計上することとなります。

給付金や助成金は、基本的に「支給決定日」の日付で収入に計上するということです。支給決定日が2021年12月31日までなら「2021年分の雑収入」、2022年1月1日以降なら「2022年分の雑収入」に含めます。

ただ、給付金によっては「支給決定日」が知らされないケースもあります。そのような場合は、支給決定通知の「作成日」や「消印の日付」、または実際の「入金日」などから、支給決定が去年か今年かを考えましょう。

まとめ

新型コロナ関連の「一時支援金」や「月次支援金」を受け取ったら、「雑収入」の科目で帳簿付けします。また、確定申告ではその金額を集計して、白色申告者は「収支内訳書」に、青色申告者は「青色申告決算書」の該当欄に記入しましょう。

給付金の扱いに関する注意点

- 課税対象の給付金や助成金は帳簿付けと申告が必要

- 帳簿付けの日付は、基本的に「入金された日」でOK

- ただ、給付が年をまたぐ場合は「支給決定日」などの日付で帳簿付けする

- 非課税の給付金等は帳簿付けも申告も不要

- 非課税の給付金等を事業用口座で受け取ったら「事業主借」で処理すればOK

2020年に実施された「持続化給付金」を「2021年に入ってから受け取ったよ」という個人事業主は、その支給額も「2021年分の雑収入」に含めましょう。ただ、すでに前回の確定申告で「2020年分の雑収入」に含めていた場合は、もちろん除外して考えます。

2022年に入ってから受付が始まっている「事業復活支援金」については、今回の確定申告では気にしなくてよいです。これから受給したら、「2022年分の雑収入」として次回の確定申告(2023年に行う確定申告)で決算書に記入します。