1年間に支払った医療費のうち、実際に負担した金額が10万円を超えた人は、医療費控除を受けられます。納税者本人の医療費だけでなく、一緒に暮らす家族などのために支払った医療費も控除の対象です。

目次

医療費控除とは

医療費を一定額以上支払った年は「医療費控除」が受けられ、税金がその分少なくなります。基本的には、医療費が年間10万円を超える人が対象です。医療費控除額は「実際に支払った医療費 - 保険金などの補填 - 10万円」で求められます。

控除を受けると、所得から一定額が差し引かれます。そのぶん課税される所得(課税所得)が減り、税金が少なく済みます。このように、所得から一定額を差し引く仕組みを「所得控除」といいます。

確定申告を行うことによって、所得税と住民税の両方に医療費控除が適用されます。もし税金を多く納めすぎていたときは、還付金を受け取ることができます。ただし、あくまで税金が減るということであって、支払った医療費そのものが戻ってくるわけではありません。

対象となる医療費の種類

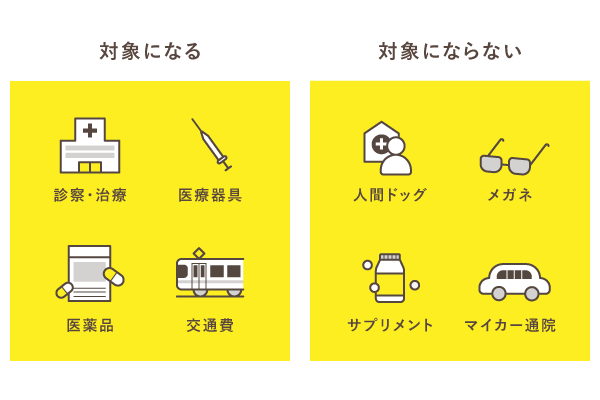

医療費控除の対象になるのは、国が認めたものです。いわゆる「保険適用の治療」かどうかは関係ありません。保険適用外の医療費であっても、国が認めていれば医療費控除の対象になります。

大雑把に言えば、病気やケガの治療のために必要な支出であれば、大抵は医療費控除の対象になります。一方、予防や健康増進・美容を目的とした医療については認められない場合が多いです。

>> 対象になる医療費の詳細

対象となる家族の範囲

納税者本人の医療費だけでなく、納税者と暮らす「配偶者やその他の親族」のために支払った医療費も、医療費控除の対象になります。一緒に暮らしていない配偶者や親族でも、生計を共にしていればOKです。扶養に入っているかどうかは問われません。

こんなケースは医療費控除の対象になる?ならない?

| 対象になる | 対象にならない | |

|---|---|---|

| 配偶者 |

|

|

| その他の親族 |

|

|

生計を共にしている配偶者やその他の親族であれば、収入がいくらあっても大丈夫です。たとえば年間所得300万円の妻と同居している場合でも、この妻のために支払った医療費は医療費控除の対象になります。

控除額の計算方法 – 基本の計算式

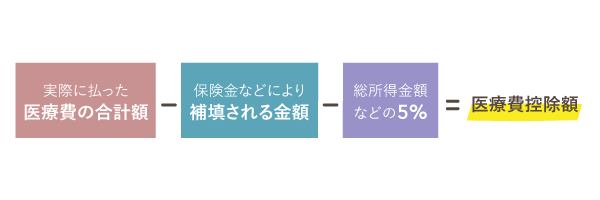

医療費控除額の計算方法は、年間の「総所得金額等」が200万円を超えるかどうかで異なります。総所得金額等は、いわゆる額面の「年収」ではないので注意してください。

総所得金額等は、基本的には「収入 - 経費」で計算します(赤字などの繰り越しがないとき)。一般的な会社員で、副業をしていない人は、源泉徴収票を見るのが手っ取り早いです。源泉徴収票の「給与所得控除後の金額」が総所得金額等です。

年間の総所得金額等が「200万円以上」

年間の総所得金額等が「200万円未満」

「実際に支払った医療費」とは、国民健康保険や健康保険の保険適用を行った後の金額です。病院や薬局の窓口で、実際に支払った金額のことです。

なお、計算結果がゼロ以下になる人は医療費控除を受けることができません。また、医療費控除額は200万円が上限と定められています。

「実際に支払った医療費」というのは、あくまでも、その年の1月1日~12月31日の間に支払った医療費などを合計した金額です。治療そのものは年内に受けていたとしても、支払いが12月31日を過ぎたら、それは翌年に回さなければなりません。

控除額の計算方法 – 保険金などを受け取った場合

控除額の計算式に「保険金などで補填される金額」という項目があります。これは、民間の生命保険や公的な医療保険で支給される、給付金や療養費などのことです。医療費の補填が目的であれば、損害賠償金もこれに該当します。

基本的に、国保や健保で保険適用の治療を受けると7割が国庫負担となりますが、これはそもそも「実際に支払った医療費」に含まれないので、ここでいう「保険金などで補填される金額」にも、当然ながら該当しません。

実際の医療費よりも多く保険金を受け取ったら?

受け取った保険金が、実際にかかった医療費を上回っても、その上回った分を他の医療費から差し引く必要はありません。

たとえば、歯の治療に年間10万円の医療費がかかり、それとは別に足の骨折でも入院して15万円かかったとします。骨折の治療に対して20万円の保険金を受け取った場合は、骨折の治療分の15万円だけ「保険金などで補填される金額」として計算すればよいということです。差額の5万円を、歯の治療費から差し引く必要はありません。

確定申告書の添付書類

確定申告書に必要事項を記入して「医療費控除の明細書」を添付すれば、医療費控除を受けられます。領収書は添付しなくて構いませんが、5年間は税務署から提出を求められる可能性もあるので、捨てずに保管しておかなければなりません。

医療費控除を申請する流れ

「医療費控除の明細書」を作成して添付する

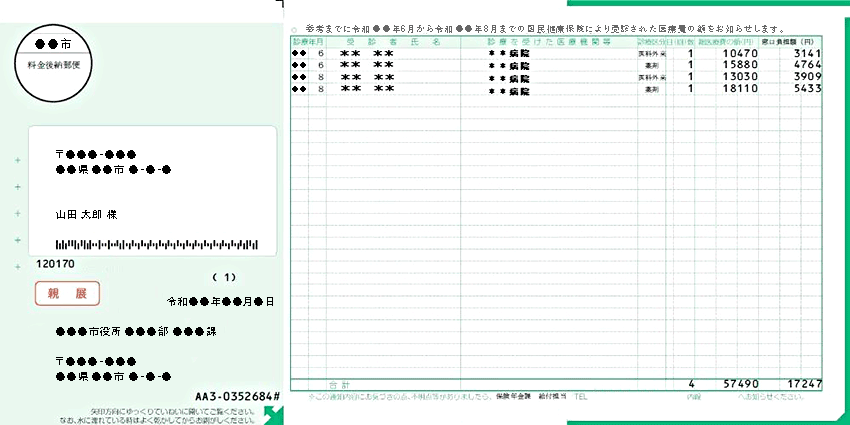

「医療費控除の明細書」とは、その年の医療費をまとめて記載する書類のことです。これは自分で作成します。加入している健康保険組合などから、「医療費のお知らせ」(正式には医療費通知)が定期的に届くので、それを利用すれば記入が簡単に終わります。

「医療費のお知らせ」の原本を添付してもOK

「医療費のお知らせ」とは、医療保険の運営機関から送られてくる医療費控除の明細書です。正式には「医療費通知」といいます。これは過去に支払った金額をお知らせしてくれるものです。本人の医療費だけでなく、扶養家族の分も書かれています。

この「医療費のお知らせ」に書かれた医療費分だけ控除を受けたい人は、その原本を添付しても構いません。そうすれば「医療費控除の明細書」や領収書などの保存が不要となります。ただし、「医療費のお知らせ」に以下のすべてが記載されているときに限ります。

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた病院、診療所、薬局等の名称

- 被保険者等が支払った医療費の額(自己負担分の金額)

- 保険者(保険を提供している団体のこと)等の名称

なお、「医療費のお知らせ」に反映されていない保険金などによって医療費の補填があった場合は、「医療費控除の明細書」を併せて添付しなくてはなりません。

確定申告書の記入方法

確定申告書の「第一表」に医療費控除額を記入します。「第二表」に医療費控除の記入欄はありませんが、「第一表」と「第二表」は必ずセットで提出します。

記入方法は以下の通りです。「医療費控除の明細書」を作成していれば、控除額は計算済みですからそのまま転記するだけでOKです。

| 記入項目 | 記入する内容 |

|---|---|

| 区分 |

|

| ㉘ | 医療費控除額を右詰めで記入する (医療費の合計額 - 保険金など - 10万円※= 医療費控除額) |

※年間の総所得金額等が200万円未満の場合は、総所得金額等の5%

- ちなみに、「確定申告書等作成コーナー」を利用する場合、年間の医療費データを一括取得して、自動的に確定申告書へ反映させることも可能。この機能を利用するには、マイナポータルで事前手続きを行い、健康保険証とマイナンバーカードを紐付けておけばよい。

「マイナポータル連携」で書類の自動転記が可能に

セルフメディケーション税制とは

健康管理をきちんとしている人が一定の市販薬を購入したら、「セルフメディケーション税制による医療費控除の特例」として所得控除を受けることができます。ただし、通常の医療費控除とは同時に適用できません。どちらか有利なほうを選択してください。

| 通常の医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 健康管理 | 不要 | 必要 |

| 対象の医療 | 法的に認められた医療全般 | 一定の市販薬 |

| 対象の金額 | 基本10万円~ | 1万2,000円~ |

| 控除額の上限 | 200万円 | 8万8,000円 |

健康管理といっても、普通に毎年の健康診断を受けていればOKです。セルフメディケーションの対象になる医薬品は「スイッチOTC医薬品」と呼ばれます。

まとめ ‐ 医療費控除のポイント

医療費の領収書は、必ず保管するクセをつけておきましょう。その上で、家に届く「医療費のお知らせ」を見て、10万円(もしくは総所得金額等の5%)を超えそうかどうか概算してみてください。このとき、市販薬の購入費や通院の交通費も計算に入れてOKです。

医療費控除の重要ポイント

- 保険適用外の治療でも、医療費控除の対象になる場合がある

- 「生計を共にする配偶者その他の親族」のために支払った医療費も対象になる

- 医療費控除額の計算式は、総所得金額等が200万円以上かどうかで異なる

- 受け取った保険金が該当の医療費を上回っても、他の医療費から差し引く必要はない

- 確定申告書には、「医療費控除の明細書」を作成して添付する

- 医療費控除とセルフメディケーション税制は、同時に適用できない

医療費の領収書は、確定申告書には添付する必要がありません。ただ、5年間は税務署が提示を求めてくる可能性があるので、大切に保管しておきましょう。数年後に読んでも内容がわかるように、メモを自分で書き足すとよいでしょう。