本業以外の業務で生じた収入は、基本的に「雑所得(業務)」に区分されます。収入から必要経費を差し引いて、手元に残る利益の部分が課税対象です。必要経費にできる費用の具体例や、雑所得の計算方法などをわかりやすく紹介します。

目次

雑所得の必要経費とは

必要経費とは、収入を得るためにかかった費用です。ざっくり示すと、以下の「所得」に税率(5~45%)をかけて、税額を計算します。

必要経費になる・ならないの基準など、基本的な考え方は「事業所得の必要経費」と同じです。収入を得るために必要な費用が、必要経費です。ただし、主に以下の点で、雑所得と事業所得は異なります。

| 雑所得 | 事業所得 | |

|---|---|---|

| 領収書保存 | 基本的には義務なし (前々年の雑収入が300万円超だと義務) |

義務あり |

| 帳簿づけ | 義務なし | 義務あり |

| 赤字の扱い | 損益通算できない | 損益通算できる |

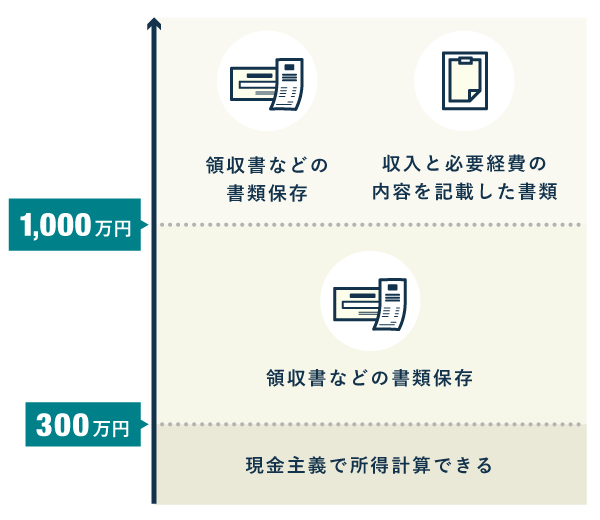

前々年の「雑所得(業務)」の収入が300万円を超える場合は、雑所得に関するレシートや領収書の保存が義務になります。ただ、300万円以下の場合でも万が一の税務調査に備えて、5年間は保存しておくことをオススメします。

雑所得でも領収書の保存が必要に?【2022年1月~】

必要経費の具体例

以下の3業種は、会社員のお小遣い稼ぎとしても比較的メジャーでしょう。今回は、これらの業種で、必要経費になりうる具体例を挙げておきます。

- アフィリエイト(ブロガーやYoutuberなど)

- 食品デリバリー(Uber Eats、出前館の配達員など)

- ハンドメイド作品の販売

あくまで参考例ですから、「これに当てはまれば確実に経費にできる」というリストではありません。あらかじめご了承ください。

【主な例】アフィリエイトで必要経費になりうるもの

- レンタルサーバー代

- ブログや動画作成に必要な書籍代

- 取材などでかかった交通費や交際費

- 執筆やデザインなどの外注費用

- 業務に必要なカメラ代、パソコン代

カメラやパソコンなどの備品も、必要経費になりえます。ただし、他の業務においても同様ですが、10万円以上なら「減価償却」する必要があったり、業務以外の趣味でも使うなら「家事按分」が必要だったりします。

【主な例】食品デリバリーで必要経費になりうるもの

- 自転車やバイクの購入費用や駐輪場代

- 車両のレンタル費用(シェアサイクルなど)

- 車両のメンテナンス費用やガソリン代

- スマホホルダー、ヘルメット、防寒具などの購入費

- スマホの通信料

一般論として、飲食代は業務中でも生活費と考えられるため、経費計上できないケースが多いです。ただ、自転車で配達をすると、業務量に比例して運動量も増えます。その業務に必要と認められる場合は、水分補給のためのドリンク代も必要経費になりえます。

【主な例】ハンドメイドで必要経費になりうるもの

- 加工に必要な道具代

- 参考資料などの書籍代

- 梱包用の資材費、送料

- 業務に必要なパソコン代、プリンタ代

- 材料費や買い出しにかかる交通費

原材料は、通常であれば購入費がそのまま必要経費になります。ただし、一度にたくさんの材料を買い込むなどして、年内にその在庫がはけなかった場合、「棚卸し」という特殊な作業が必要です。

雑所得の計算例

カンタンな例を用いて、雑所得を実際に計算してみましょう。当年のアフィリエイト収入として50万円を得るために、以下の必要経費が発生したとします。

| レンタルサーバー代 | 10,000円 |

|---|---|

| パソコン代 | 80,000円 |

| デザイン外注費 | 50,000円 |

| 交際費 | 25,000円 |

| 交通費 | 15,000円 |

| 書籍代 | 20,000円 |

| 計 | 200,000円 |

雑所得に関する収入が50万円、必要経費が20万円ですから、雑所得は以下のとおり算出します。

- 50万円 - 20万円 = 30万円

この場合は、確定申告書の「収入金額等 雑 業務」の欄に「50万円」の記入をします。そして「所得金額等 雑 業務」の欄に「30万円」を記入します。

「収入の3割が上限」ってほんと?

ネットで検索すると「雑所得の必要経費は、おおむね収入の30%」のような情報がヒットします。しかし、これまで法律でそのような上限や下限が定められたことはありません。ですから、必要経費は実額ベースで考えましょう。

領収書をもらえないときは?

電車賃などの支出でレシートや領収書をもらえなかった場合は、「出金伝票」で代用することができます。以下のような用紙に、自分で記入して保存しておきましょう。用紙は、文具店やアマゾンで売っています。

「出金伝票」の例

「自分で書いただけなのに、ちゃんと証拠になるの?」と不安に思う人もいるでしょう。たしかに、レシートや領収書に比べれば、信頼性は数段劣ります。しかし領収書をもらえなかったり、もらい忘れた場合には、これが次善の策となります。

重要なのは、税務調査において、税務署の職員にどう思われるかです。「実際にこれだけ経費がかかったんだろうな」と納得してもらえれば、用は足ります。出金伝票の内容を裏付けるメールのやり取りなども、できるだけ残しておくとよいでしょう。

まとめ

雑所得でも、個人事業主の事業所得と同じように「収入 - 必要経費 = 所得」の計算を行います。以下のポイントを押さえておきましょう。

雑所得の必要経費の重要ポイント

- 事業所得と同じで、収入を得るための費用が「必要経費」

- 必要経費に上限や下限は定められていない

- 前々年の「雑所得(業務)」の収入が300万円以下なら、領収書等の保存は不要

- 帳簿を作成する義務はない

- 雑所得で赤字が出ても、他の所得と損益通算できない

「減価償却」や「家事按分」などの考え方も、事業所得の必要経費と同じです。とくに、商品を仕入れて販売するような業務では、「棚卸し」の考え方も理解しておく必要があります。

>> 雑所得の必要経費はどう処理する?

帳簿書類の保存方法など – 収入の規模に応じて条件が異なる

前々年分の業務収入が300万円を超えると、帳簿書類の保存義務が生じます。確定申告後も、5年間は領収書などを捨てずに保存しないといけません。さらに、1,000万円を超えたら、収支内訳書の提出も求められます。