「同一生計配偶者」「控除対象配偶者」「源泉控除対象配偶者」の意味をわかりやすく解説します。年末調整や確定申告の際に参考にしてください。

目次

それぞれの意味と要件

| 同一生計配偶者 | 障害者控除や住民税免除に関わる概念 主な条件:年収103万円以下であること |

|---|---|

| 控除対象配偶者 | 配偶者控除の対象者を示す言葉 主な条件:年収103万円以下であること |

| 源泉控除対象配偶者 | 給与の源泉徴収で使われる概念 主な条件:年収150万円以下であること |

前提として、同一生計配偶者・控除対象配偶者・源泉控除対象配偶者の3つは「使われる場面」や「使われる目的」が異なります。

所得要件に従って下図のように整理できますが、そもそも異なる場面で使われる区分なので、スッキリ区別できるわけではありません。ひとりの配偶者が3つすべてに該当する、ということもあります。

ここで言う「合計所得金額」については、ひとまず「すべての所得をひっくるめた金額」と考えておきましょう。一般的な会社員や専業の個人事業主など、そもそも1種類の所得しか得ていない人は、その額がそのまま「合計所得金額」になります。(詳細は後述)

なお、所得以外に「あなたと生計を一にする配偶者であること」などという要件も定められています。

- 「生計を一にする」とは?

- 「同じ財源で生活している状態」を指す言葉。同居しているなら、基本的に「生計を一にしている」と考えてよい。なお、生活費を送金していれば、別居でも「生計を一にしている」と認められることがある。

>>「生計を一にする」の判断基準

ここからは、各区分の要件などについて詳しく説明していきます。

「同一生計配偶者」とは

| あなたに課される要件 | 配偶者に課される要件 |

|---|---|

| なし |

上記の要件を満たす配偶者は、あなたの「同一生計配偶者」に該当します。「同一生計配偶者」は、障害者控除や住民税の減免制度などに関わる区分です。

「同一生計配偶者」が関係する主な税制

| 障害者控除 | 同一生計配偶者が障害者なら、あなたは障害者控除を受けられる |

|---|---|

| 住民税の免除 | 同一生計配偶者がいると、あなたは住民税の非課税限度額が高くなる(住民税を免除されるハードルが下がる) |

| 住民税の軽減* | 誰かの同一生計配偶者に該当する人は、市区町村民税の均等割が軽減される |

* 軽減制度がない自治体もある

単純に「配偶者が同一生計配偶者に該当する」というだけでは、税金に影響が出ない場合も多いです。「同一生計配偶者」は扶養親族と似た概念で、ごく簡単に言えば、ひとまず「この人が養ってますよ」と示すための区分に過ぎません。

「同一生計配偶者」について記入する書類の例

| 会社員の場合 | 個人事業主などの場合 |

|---|---|

| 給与所得者の扶養控除等(異動)申告書 ※ 通称「マル扶」 |

確定申告書(第二表) |

|

|

※ 定額減税の関係で、令和6年分の「マル基配所」にも同一生計配偶者の記入欄がある

会社員が会社に提出する「扶養控除等(異動)申告書」には、“障害者に該当する”同一生計配偶者の情報を記入します。ここで、あなたの同一生計配偶者が障害者であることを申告すると、あなたの給与や賞与から源泉徴収される税額が軽減されます。

確定申告書では、第二表に配偶者の情報を記入する欄があります。右のほうにある「同一」の項目は、あなたの配偶者が「同一生計配偶者」で、かつ、あなたの合計所得が「1,000万円超」のときだけ◯をつけます。

「控除対象配偶者」とは

| あなたに課される要件 | 配偶者に課される要件 |

|---|---|

|

あなたと配偶者が上記の要件を満たせば、あなたの配偶者は「控除対象配偶者」に該当します。「控除対象配偶者」とは、簡単に言うと「配偶者控除の対象となる配偶者」を指す言葉です。

- 「控除対象配偶者」には、「配偶者“特別”控除の要件を満たす配偶者」は含まれない。「配偶者控除」と「配偶者特別控除」は、書類上では「配偶者(特別)控除」のように一括して記載されることも多いが、控除対象配偶者の判定においては区別する必要がある。

「控除対象配偶者」が関係する主な税制

| 配偶者控除 | 配偶者が「控除対象配偶者」に該当するとき、あなたは配偶者控除を受けられる(控除額は、あなたの所得や配偶者の年齢によって異なる) |

|---|

ちなみに「老人控除対象配偶者」という言葉もありますが、これは「70歳以上の控除対象配偶者」を指す区分です。配偶者が「老人控除対象配偶者」に該当すると、配偶者控除の控除額がアップします。

「控除対象配偶者」について記入する書類の例

| 会社員の場合 | 個人事業主などの場合 |

|---|---|

| 給与所得者の配偶者控除等申告書 ※ 通称「マル基配所」 |

確定申告書(第二表) |

|

|

※ 定額減税の関係で、令和6年分「マル基配所」は同一生計配偶者に係る申告を兼ねる

年末調整の際、会社員は会社に「配偶者控除等申告書」を提出します。この書類で「私の配偶者の所得は〇〇円なので、配偶者控除を適用してください」と申告するわけです。令和2年分以降は、基礎控除と所得金額調整控除の申告を兼ねた様式になっています。

確定申告書では、第二表に配偶者の情報を記入する欄があります。「同一」の欄は、あなたの所得が1,000万円以下であれば◯をつけません。ここに◯をつけるのは「控除対象配偶者に該当しない同一生計配偶者」だけです。

「源泉控除対象配偶者」とは

| あなたに課される要件 | 配偶者に課される要件 |

|---|---|

|

あなたと配偶者が上記の要件を満たせば、あなたの配偶者は「源泉控除対象配偶者」に該当します。「源泉控除対象配偶者」は、給与や賞与(ボーナス)の源泉徴収において「扶養親族等」の1人としてカウントされます。

「源泉控除対象配偶者」が関係する主な税制

| 給与・賞与の源泉徴収 | 配偶者が「源泉控除対象配偶者」に該当するとき、あなたは給与や賞与から源泉徴収される税額が軽減される |

|---|

会社は、下図のような「源泉徴収税額表」を参考に、従業員の給与や賞与から所得税を天引きしています。上部にある「扶養親族等の数」が多いと、源泉徴収される金額が下がる仕組みです。

配偶者が「源泉控除対象配偶者」に該当すると、この「扶養親族等の数」が1人分増えます。これにより、あなたの給与や賞与から源泉徴収される金額が減るのです。

「源泉控除対象配偶者」について記入する書類の例

| 会社員の場合 | 個人事業主などの場合 |

|---|---|

| 給与所得者の扶養控除等(異動)申告書 ※ 通称「マル扶」 |

特になし |

|

給与所得者が会社に提出する「扶養控除等(異動)申告書」には、源泉控除対象配偶者の個人情報や、所得の見積額を記入する欄があります。ここで「配偶者の所得が95万円以下になりそうなので、源泉徴収の際に考慮してください」と申告するわけです。

- 「給与所得者の扶養控除等(異動)申告書」は、その年の「最初の給与の支払を受ける日の前日」までに提出することが定められている。会社によっては年末調整の際に渡されるケースもあるが、その場合は「翌年分」であることが多い。

ちなみに、源泉控除対象配偶者の要件は、「配偶者控除」および「控除額38万円の配偶者特別控除」の要件と一致します。したがって、源泉控除対象配偶者がいる人は、所得の見積額と実態が大きく変わらない限り、年末調整で配偶者控除か配偶者特別控除を受けられます。

【補足】合計所得金額の考え方

前述したように、そもそも1種類の所得(給与所得や事業所得)しか得ていない人は、その金額をそのまま「合計所得金額」と考えてOKです。

給与所得の金額は、2つの会社に勤めていたりしない限り、会社から受け取る「源泉徴収票」で確認できます。

複数の所得があるときの考え方

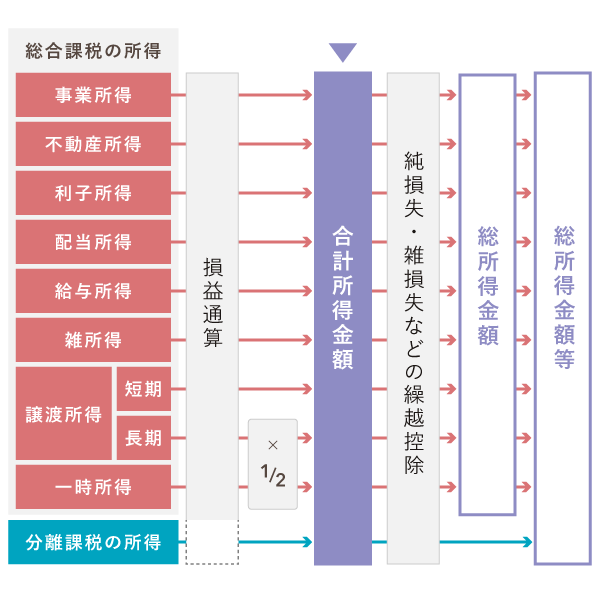

複数の所得を得ている人は、「合計所得金額」の計算が複雑になる場合もあります。具体的には、下記のような流れで計算しなくてはなりません。

「損益通算」とは、一定のルールに従って「黒字の所得」から「赤字の所得」を差し引く処理のことです。たとえば、事業所得が250万円の黒字でも、不動産所得で100万円の赤字がある場合、合計所得金額は150万円(250万円 - 100万円)になります。

合計所得金額の考え方について詳しく

まとめ – 各区分の所得要件一覧

同一生計配偶者・控除対象配偶者・源泉控除対象配偶者の3つは、どれも異なる場面・目的で使われる区分です。まずは各区分の意義を理解しておきましょう。

| 同一生計配偶者 | 障害者控除や住民税の減免制度などに関わる区分 配偶者が「同一生計配偶者」に該当しても、あなたの税金に影響が出るとは限らない |

|---|---|

| 控除対象配偶者 | 配偶者控除の対象者を示す際に用いられる区分 配偶者が「控除対象配偶者」に該当すると、あなたは配偶者控除を受けられる |

| 源泉控除対象配偶者 | 源泉徴収税額の計算において用いられる区分 配偶者が「源泉控除対象配偶者」に該当すると、あなたは給与や賞与から源泉徴収される税額が減る |

各区分の所得要件についても、混同しやすいので注意が必要です。「あなたの所得に課される要件」と「配偶者の所得に課される要件」を、それぞれ以下にまとめました。

各区分の所得要件

| あなたの所得 | 配偶者の所得 | |

|---|---|---|

| 同一生計配偶者 | 要件なし | 合計所得金額48万円以下 給与のみ:年収103万円以下 |

| 控除対象配偶者 | 合計所得金額1,000万円以下 給与のみ:年収1,195万円以下 |

合計所得金額48万円以下 給与のみ:年収103万円以下 |

| 源泉控除対象配偶者 | 合計所得金額900万円以下 給与のみ:年収1,095万円 |

合計所得金額95万円以下 給与のみ:年収150万円以下 |

なお、上図のとおり「控除対象配偶者」の多くは「同一生計配偶者」と「源泉控除対象配偶者」にも該当します。スッキリ区別できないのでややこしいですが、ひとまず書類等で「〇〇配偶者」という欄があったとき、各区分を混同せずに書ければ問題ありません。