一時所得で確定申告が必要になるボーダーラインをわかりやすく解説します。50万円の特別控除などがあり、確定申告が不要な場合も多いです。

一時所得の概要についてはこちら

目次

一時所得を得たら確定申告すべき?

まずは一般的な会社員を想定し、一時所得の申告義務について解説します。(個人事業主については記事の後半で解説します)

- 一ヶ所の勤務先からのみ給与を得ている

- その給与収入は2,000万円以下

- その給与のすべてが源泉徴収されている(または年末調整済み)

上記の3つすべてに当てはまる場合は、「給与所得と退職所得を除いた所得」が20万円以下なら、確定申告の義務がないと考えてよいです。

会社員の確定申告義務について詳しく

つまり、給与以外の所得が一時所得だけであれば、それが少額なら確定申告は不要ということです。具体的には以下の計算式で、一時所得の「課税対象となる金額」が20万円を超えるか否かで判断します。

一時所得の計算では「収入を得るために支出した金額」と「最高50万円の特別控除」が差し引けます。さらに、課税対象となるのは一時所得の半分なので、他の所得とよりも課税されにくくなっています。

一時所得の計算例

例① 生命保険の満期保険金

生命保険の満期保険金500万円を受け取った。支払った保険料の合計額は420万円である。

この場合、支払った保険料は「収入を得るために支出した金額」として差し引けます。また、一時所得の特別控除額(50万円)も差し引くことができます。

30万円 ÷ 2 = 15万円(課税対象となる金額)

計算した結果、上記のとおり「課税対象となる金額」は15万円で、基準の「20万円」以下です。したがって、この一時所得についての確定申告は不要です。

例② 競馬の配当金

2万円で購入した馬券が当選し、100万円の配当金を受け取った

以下のとおり、計算結果は24万円となり、基準の「20万円」を超えてしまいます。この場合、確定申告をする必要があります。

48万円 ÷ 2 = 24万円(課税対象となる金額)

収入金額から差し引ける「収入を得るために支出した金額」には、“直接”必要となった金額だけを算入できます。ですから、当たり馬券の購入費用は収入金額から差し引けますが、ハズレ馬券の購入費用に関しては差し引くことができません。

「還付申告」は任意

確定申告の義務がなくても、申告することで還付金が受け取れるケースがあります。このような申告を「還付申告」といいます。以下に当てはまる場合、還付申告によって還付金を受け取れる可能性があります。

給与所得者が還付金を受け取れる主なケース

- 年末調整を受けていない

- 年末調整で申請できない控除を受けたい

- 年末調整で控除の記入を忘れた

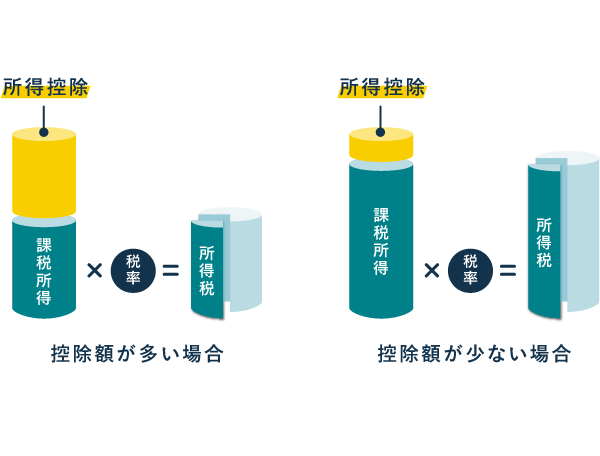

たとえば「医療費控除」や「寄附金控除」は年末調整で申請できません。これらの控除を受けたければ、還付申告を行いましょう。控除額が多いほど、節税につながります。

【個人事業主の場合】48万円以下なら申告不要!

個人事業主の場合、年間の合計所得が48万円以下であれば確定申告の義務はありません(所得税法 第120条第1項)。この「48万円」は、もし仮に事業所得と一時所得しか得ていなければ、「事業所得」と「一時所得の2分の1」を合わせた金額で考えます。

| 事業所得 | 収入 - 必要経費 = 事業所得 |

|---|---|

| 一時所得 | 総所得金額 - 特別控除 - 収入を得るために支出した金額 = 一時所得 (課税対象となるのは、一時所得の2分の1) |

| 課税対象 | 事業所得 + 一時所得(1/2) = 課税対象 ←48万円以下なら申告不要 |

「事業による収入を得つつ、生命保険の満期保険金を一時金として受け取った」というケースで試算してみます。

事業による収入が、年間で400万円あった。必要経費は360万円。

また、生命保険の満期保険金300万円を受け取った。支払った保険料の合計額は240万円である。

それぞれの金額を求める式は、以下のようになります。

一時所得の金額:300万円 - 240万円 - 50万円 = 10万円

合計所得に含める金額:10万円 ÷ 2 = 5万円

合計所得の金額:40万円 + 5万円 = 45万円

このケースなら合計所得が45万円なので「48万円」の基準には達さず、確定申告の義務はありません。ただし、申告が不要といっても、事業所得に関しては「帳簿の作成・保存」の義務があります(一時所得に関しては義務なし)。

確定申告書の記入方法

確定申告書では、主に以下の4ヶ所に一時所得に関する記入欄があります。

| 確定申告書 第一表 | 確定申告書 第二表 |

|---|---|

|

|

※ 2022年分からは「確定申告書A」と「確定申告書B」が統合されている

第一表の記入欄

| 一時 | サ | 一時所得の金額を記入する 収入金額から「収入を得るために支出した金額」と「特別控除額(50万円)」を引いた金額 |

|---|---|---|

| ・ ・ ・ |

||

| 総合譲渡・一時 | ⑪ | 「コ」と「サ」の合計を2で割って「ケ」を加える 譲渡所得がない場合は「サ」の2分の1になる |

| ・ ・ ・ |

||

| 雑所得・一時所得等の 源泉徴収税額の合計額 |

61 | 雑所得・一時所得・退職所得などから源泉徴収された合計額を記入する 該当の所得で源泉徴収を受けていない場合は空欄でOK |

第二表の記入欄

| 所得の種類 | 「一時」と記入する |

|---|---|

| 収入金額 | 一時所得の収入金額を記入する |

| 必要経費等 | 収入を得るために支出した金額を記入する |

| 差引金額 | 「収入金額」から「必要経費等」を引いた金額を記入する |

まとめ

本記事では、一時所得を得た場合の申告義務について、会社員の場合と個人事業主の場合に分けて解説してきました。最後に重要なポイントをおさらいしておきましょう。

一時所得のポイント

- 一時所得の計算では「収入を得るために支出した金額」が差し引ける

- 「特別控除50万円」も差し引ける

- 課税対象となるのは、算出された一時所得の2分の1の金額

- 確定申告書の第一表と第二表に、一時所得に関する記入欄がある

一般的な会社員の場合、一時所得を2分の1にした金額が20万円以下なら、確定申告をする必要はありません。ただし、給与所得と一時所得のほかにも所得がある場合は、その金額も加味して考えます。

個人事業主の場合は、本業の所得である「事業所得」があるはずなので、一時所得の有無に関わらず確定申告するのが基本です。ただし、合計所得が48万円以下なら確定申告をする必要はありません。

確定申告の義務がある場合、確定申告期間(原則2月16日~3月15日)にきちんと申告しましょう。義務がなければ申告しなくても大丈夫ですが、あえて申告することで、還付金を受け取れることもあります。

ちなみに、一時所得のごく一部は、確定申告が不要な「源泉分離課税」の対象です。これに該当する所得は、源泉徴収によって課税関係が完結するので、「48万円」「20万円」の基準は関係ありません。