総合課税と分離課税の違いを図解付きでわかりやすく解説します。所得税や住民税の計算では「総合課税」が基本ですが、一部の所得は「分離課税」の対象となります。

目次

総合課税と分離課税の違い

所得税や住民税は、ごく簡単に言えば「所得金額 × 税率」で計算しますが、具体的な計算方法は「総合課税の対象となる所得」と「分離課税の対象となる所得」で違います。

総合課税・分離課税は、所得の種類や性質によって決められます。納税者が任意で選択することはできません。(ただし例外として、配当所得など一部の所得は課税方法を自分で選択できます)

所得の種類一覧

総合課税とは

総合課税では、各種所得を一定の方法で合算したうえで、所定の税率によって税額を計算します。所得税においては5~45%の累進税率、住民税は原則10%の税率をかけます。

たとえば、本業としてレストランを営むかたわら、賃貸物件の家賃収入も得ていたとします。この場合「事業所得」と「不動産所得」2種類の所得を得ています。どちらも総合課税の対象なので、以下のように合計して考えます。

総合課税で税額を計算する所得には、主に以下のようなものがあります。このほかにも総合課税の所得はありますが、ひとまず以下の所得をおさえておきましょう。

「総合課税」の対象となる主な所得

| 不動産所得 | ・土地や建物などの貸付けによる所得 |

|---|---|

| 事業所得 | ・事業(農業・漁業・製造業・卸売業・小売業・サービス業など)による所得 ※株式の譲渡・先物取引にかかる所得は「申告分離課税」 |

| 給与所得 | ・勤務先から支給される給与や賞与 |

| 譲渡所得 | ・ゴルフ会員権や金地金、機械などの資産の譲渡による所得 ※土地・建物・株式などの譲渡による所得は「申告分離課税」 |

| 一時所得 | ・懸賞や福引きの賞金品 ・競馬や競輪の払戻金 ・生命保険の一時金 ※「源泉分離課税」とされるものを除く |

| 雑所得 | ・国民年金や厚生年金などの所得 ・作家以外の人が受け取る原稿料や印税 |

分離課税とは

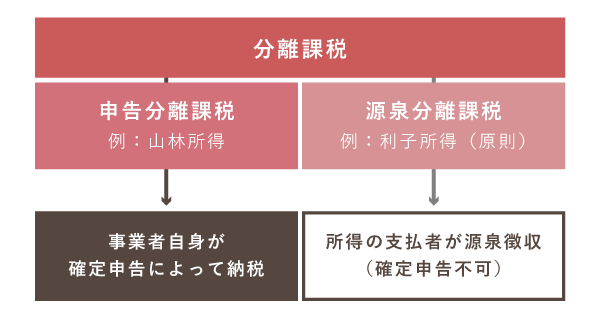

分離課税では、所得の性質に応じて税率が設定されており、その税率をかけて個別に税額を計算します。ここが、総合課税との大きな違いです。分離課税は、さらに大きく2種類に分けられます。

申告分離課税と源泉分離課税の違い(原則論)

「申告分離課税」について

申告分離課税となる所得は、原則としては確定申告によって納税額を算出し、その金額を納めます。ただし、源泉徴収して支払われたり、申告不要制度が用意されているものも多々あります。以下のような所得が申告分離課税の対象です。

申告分離課税の対象となる主な所得

| 配当所得 | ・上場株式等にかかる配当による所得 |

|---|---|

| 退職所得 | ・退職によって勤務先から支給される退職手当 ・確定給付企業年金法や確定拠出年金法による一時払いの老齢給付金 |

| 山林所得 | ・所有している山林の譲渡による所得 |

| 譲渡所得 | ・土地・建物・株式などの譲渡による所得 |

| 雑所得 | ・株式の譲渡や先物取引による所得 |

前述の通り、所得によっては確定申告をしなくて済む場合もあります。たとえば、退職金は勤務先で所定の手続きを行っていれば、納税分がきっちり源泉徴収されるので、確定申告の必要はありません。

「源泉分離課税」について

源泉分離課税の所得は、支払いをする者が一定の税率で税金を源泉徴収し、それだけで納税が完結します。支払われた所得からはすでに納税分が差し引かれているので、受け取る側は確定申告不要ですし、そもそも確定申告できません。

源泉分離課税の対象となる所得の代表的なものが「利子所得」です。利子所得は、原則として税金分が源泉徴収された金額が振り込まれることになっています。このときの税率は、所得税と住民税合わせて約20%です。

たとえば、預貯金の口座に80円の利息が振り込まれていたとします。これは、もともと100円だった利息から源泉徴収され、結果として80円が振り込まれているということです。20円は銀行が代わりに納税するので、確定申告は必要ありません。

>> 利子所得について詳しく

確定申告で提出する書類

個人事業主の場合、通常であれば確定申告書は「第一表・第二表」だけを提出します。ただ、もし申告分離課税で自ら申告すべき所得があれば「第三表」も合わせて提出します。

| 確定申告書 第一表 | 確定申告書 第三表(分離課税用) |

|---|---|

|

|

第三表は分離課税用のフォーマットです。申告分離課税の所得を申告する場合、必ず「第一表・第二表・第三表」を一緒に提出します。第三表だけを提出することはありません。

| 総合課税 | 総合課税+申告分離課税 | 申告分離課税 |

|---|---|---|

| 第一表・第二表 | 第一表・第二表 + 第三表 |

第一表・第二表 + 第三表 |

まとめ

総合課税では様々な所得を合算して税額を算出するのに対して、分離課税では個別に税額を計算します。 所得ごとにどの課税方法が適用されるのか、ざっくりとまとめると、以下のようになります。

配当所得ですが、上場株式等の配当金は例外的に課税方法を選ぶことができます(>> 配当所得について)。なお、上の画像はおおまかな分類です。例外もあるので、詳しくは各所得の記事をご確認ください。(>> 所得10種類の一覧表)

総合課税と分離課税は、所得税において税率なども大きく異なります。総合課税の場合は累進税率(所得金額によって税率が異なる)であるのに対し、分離課税の場合は基本的に比例税率(所得金額によって税率は変わらない)となっています。

| 総合課税 | 分離課税 | |

|---|---|---|

| 概要 | 種類の異なる所得を合計して計算 | ほかの所得と合計せず個別に計算 |

| 税率 | 5~45%の7段階 | 基本、一定の税率 (一部、累進税率) |

| 提出する 確定申告書 |

・第一表・第二表 | ・第一表・第二表 ・第三表 |

所得金額によっては、総合課税よりも分離課税のほうが実質的な税率が低くなることがあります。上場株式等の配当がある人は、基本的には課税方法を選択できるので、自分にとって有利な課税方法を見極めましょう。