「生命保険料控除」は所得控除のひとつ。控除の対象になるのは、民間の保険会社と契約した一定の生命保険・介護医療保険料・個人年金保険の保険料です。支払った保険料から一定の金額が控除されます(最高12万円まで)。

目次

生命保険料控除とは

民間の保険会社と契約した「生命保険」「介護医療保険」「個人年金保険」の保険料は、「生命保険料控除」として一定の金額を所得から差し引けます。

生命保険料控除の上限は12万円

生命保険料控除の対象となる保険は、「生命保険」「介護医療保険」「個人年金保険」の3種類。それぞれ控除の上限は4万円。合わせて12万円まで控除を受けられます。

その年に支払った保険料の金額から控除額を計算し、確定申告の際に申告します。そのとき、契約した保険会社から送られてくる「生命保険料控除証明書」を一緒に提出する必要があります。

ちなみに、同一生計の家族(配偶者やその他の親族)の保険料を支払っている場合、自分の分だけでなく家族の分の保険料も含めて計算できます。

住民税では最高7万円まで

「生命保険料控除」の場合、住民税の控除限度額は所得税と異なります。所得税は最高12万円ですが、住民税は最高7万円です。住民税のほうは役所が計算してくれるので、自分で計算をする必要はありません。

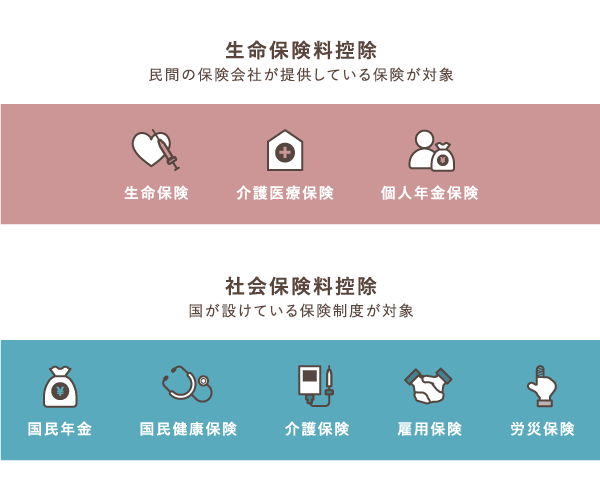

社会保険料控除との違い

「生命保険料控除」は、民間の保険会社が提供している保険の費用を控除してくれるもの。国民に加入義務がある国民年金や国民健康保険の保険料は、生命保険料控除ではなく「社会保険料控除」の対象です。

ちなみに、同じ任意年金でも個人型確定拠出年金(iDeCo/イデコ)の掛金は「小規模企業共済等掛金控除」の対象です。上限はなく、その年に支払った金額のすべてが対象です。

控除対象になる保険は3種類

生命保険料控除の対象となる保険は、「生命保険」「介護医療保険」「個人年金保険」の3つに分類されています。いずれにせよ、事業主個人が民間の保険会社と任意で契約した保険が対象です。

対象となる保険

| 生命保険 | 介護医療保険 | 個人年金保険 |

|---|---|---|

|

|

|

加入している保険の分類は、10月頃に保険会社から本人へ送付される「生命保険料控除証明書」に記載されています。

生命保険とは

「生命保険」の範囲は広く、被保険者の死亡などによって保険金が支払われるものや、被保険者が保険期間満了後に生存していた場合に保険金が支払われるものなどがあります。保険金の受取人は、本人または配偶者、その他の親族である必要があります。

介護医療保険とは

病気や怪我を患ったり、身体に障害を生じたりしたときに、保険金や給付金が受け取れる保険のことです。ちなみに、一般的に損害保険とされる「所得補償保険」は事業者本人にかかる保険なので「生命保険料控除」の対象です(必要経費の「損害保険料」ではない)。

個人年金保険とは

強制加入の「国民年金」とは別に、保険会社などと個人的に契約して老後の資金を用意する保険のことです。たとえば「国民年金だけでは老後の生活が心配」という人が任意で契約します。

控除額の計算方法

控除を申告する際、自分で計算した控除額を確定申告書に記入する必要があります。生命保険・介護医療保険・個人年金保険、それぞれを以下の表にあてはめて控除額を調べます。そして、3つの合計金額を生命保険料控除額として申告します。

保険の配当金などがある場合には、その金額を差し引いた後の金額を「支払保険料等」とします(支払い金額 - 配当金など = 支払保険料等)。ただ、大抵は保険会社から届く控除証明書に、対象になる金額が分かりやすく記載されています。

| 年間の支払保険料等 | 控除額 | |

|---|---|---|

| A | 80,000円超 | 一律40,000円 |

| B | 40,000円 ~ 80,000円 | 支払保険料等 × 25% + 20,000円 |

| C | 20,000円 ~ 40,000円 | 支払保険料等 × 50% + 10,000円 |

| D | 20,000円以下 | 全額 |

「~」は「超 ~ 以下」

控除額の計算例

それぞれの支払保険料等を上表のA~Dにあてはめて計算していきます。

生命保険料を年間25,000円支払っている場合、「C」の計算式にあてはまるので

25,000円 × 0.5 + 10,000円 = 22,500円

介護医療保険料を年間60,000円支払っている場合、「B」の計算式にあてはまるので

60,000円 × 0.25 + 20,000円 = 35,000円

個人年金保険料を年間100,000円支払っている場合、「A」にあてはまるので

40,000円

よって、この場合は97,500円を生命保険料控除として申告できます。

生命保険料の仕訳例

生命保険・介護医療保険・個人年金保険の保険料は、事業者本人にかかるプライベートな支出なので、帳簿づけをする必要はないです。とはいえ、事業用の預金口座から保険料を支払った場合は、事業に関係のない支出だとわかるようにしておきます。

たとえば「●●生命保険の死亡保険料5月分(5,000円)を事業用口座から振り込んだ」場合は、「事業主貸」で記帳します。「事業主貸」とは、事業に無関係な支出であることを表す勘定科目です。

複式簿記の記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月25日 | 事業主貸 5,000 | 普通預金 5,000 | ●●生命保険 5月分の 死亡保険料 |

確定申告で青色申告65万円・55万円控除をねらう場合、このように「複式簿記」で仕訳をします。「単式簿記」の場合は以下のとおりです。

単式簿記の記帳例

| 日付 | 事業主貸 | 摘要 |

|---|---|---|

| 20XX年5月25日 | 5,000 | ●●生命保険 5月分の 死亡保険料 |

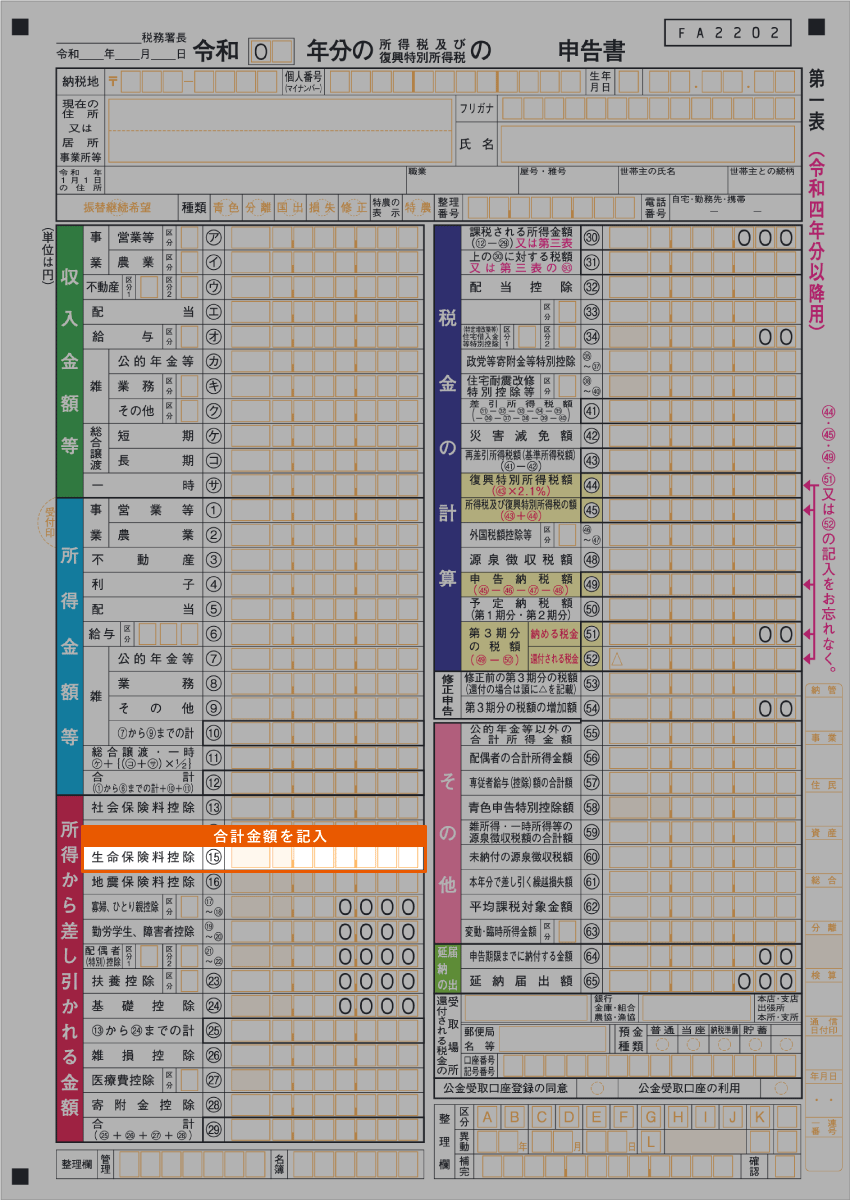

確定申告書の記入方法

確定申告(原則2月16日~3月15日に行う)の際に、自分で計算した「生命保険料控除」の控除額を申告します。個人事業主の場合、「確定申告書」の第一表と第二表に記入する欄が設けられています。

| 確定申告書 第一表 | 確定申告書 第二表 |

|---|---|

|

|

第一表には計算した控除額を、第二表には実際に支払った保険料の金額(控除額を計算する前の金額)を記入します。第二表に記入するのは、控除額ではないので注意しましょう。

基本的に、保険料の種類ごとに「支払保険料等の計」へ書き込みます。生命保険料は「新生命保険料」に、個人年金保険料は「新個人年金保険料」に、介護医療保険料は「介護医療保険料」の行に、それぞれ記入します。「旧生命保険料」と「旧個人年金保険料」は、2011年までに契約した保険がある場合に利用する欄です。

確定申告書の記入例

| 確定申告書 第一表(拡大) | 確定申告書 第二表(拡大) |

|---|---|

|

|

確定申告書を提出の際は、毎年10月頃に保険会社から送られてくる「生命保険料控除証明書」も一緒に提出します。「添付書類台紙」という、必要書類をまとめる用紙があるので、そこにノリやホッチキスなどを使って貼りつけます。e-Taxで電子申告をする場合は、添付する必要がありません。

- ちなみに、「確定申告書等作成コーナー」を利用する場合、「生命保険料控除証明書」から直接、控除額を確定申告書へ転記することもできる。

「マイナポータル連携」で書類の自動転記が可能に

旧契約と新契約の違い – 控除の限度額

2011年(平成23年)までに契約した保険の費用をいまだに継続している場合、控除額の計算方法が異なります。これから保険を申し込むという方は、読み飛ばして構いません。

2011年12月31日までに契約をした保険は「旧契約」と呼び、介護医療保険の枠がなく、「旧・生命保険料」と「旧・個人年金保険料」の2つに分類されています。それぞれ上限は5万円ずつで、合わせて最高10万円まで控除を受けられます。

2012年1月1日以降に契約した保険は「新契約」と呼びます。これについては、前述した計算式にあてはめて控除額を割り出せばOKです。2011年以前に契約したものでも2012年以降に保険料の見直しをした場合は、新契約の計算式を使います。

生命保険料控除の限度額

生命保険料控除の限度額は12万円。ただ、旧契約のみで申告した場合は10万円です。新旧を併用したとき、それぞれの上限を純粋に足すと最高14万円になるのですが、この場合も上限は12万円と定められています。

まとめ – 生命保険料控除の重要ポイント

「生命保険料控除」の対象となる保険は、生命保険・介護医療保険・個人年金保険の3つに分類されています。それらにかかった保険料の一定金額が、控除の対象です。

生命保険料控除の重要ポイント

- 民間の保険会社と契約した保険の費用が対象

- 国民年金や国民健康保険などの公的な保険は「社会保険料控除」

- 生計が同一の親族にかかる保険料を支払っている場合、その金額も含める

- 確定申告書 第一表には、計算後の控除額を記入

- 確定申告書 第二表には、支払った保険料をそのまま記入

- 確定申告の際には「生命保険料控除証明書」も一緒に提出する

- 住民税にも適用される(こちらは合計で最高7万円まで)

生命保険・介護医療保険・個人年金保険、それぞれ最高4万円まで控除を受けられます。3つ合計して、最高12万円が全体の上限額になります。

対象となる保険は、その内容によって3つに分類されています。自分が契約している保険がどれに分類されるのかは、10月頃に保険会社から送付される「生命保険料控除証明書」で確認できます。

| 生命保険 | 介護医療保険 | 個人年金保険 |

|---|---|---|

|

|

|

最大12万円の控除を受けられるといっても、契約している保険の種類が3分類のうちのどれかに偏っていれば、控除額は少なくなってしまいます。控除を最大限利用するためにも、保険に加入する際は全体のバランスを見ながら慎重に選びましょう。